Panorama

O setor de serviços é o setor que mais impulsiona a economia no século 21. O papel do setor na geração de novos negócios (por exemplo, a economia digital) e na criação de empregos qualificados, além de sua capacidade de apoiar a competitividade, é atualmente consenso entre analistas e formuladores de políticas. Por outro lado, o papel disruptivo dos serviços, em especial aqueles agregadores de valor, nas economias globais e nacionais é uma realidade.

A produção industrial cada vez mais é movida pela inovação disponibilizada pela incorporação de serviços em seu processo produtivo ou na forma como os produtos são ofertados aos consumidores. A própria revolução da indústria avançada (4.0) é, em grande parte, uma revolução no uso de serviços avançados. Por este motivo, o salto na competitividade das indústrias é fortemente impactado pela melhoria da qualidade e produtividade dos serviços.

Atualmente, a dicotomia que ainda separa o comércio exterior de serviços do comércio de bens e mercadorias faz pouco sentido. O que existe é uma sinergia entre a produção de bens e a oferta e prestação concomitantes de serviços, gerando assim um processo de indução e contínua simbiose na economia e no interior das empresas. O valor agregado e a sofisticação que o uso de serviços incorpora aos produtos agrícolas e industriais faz com que as empresas obtenham as habilidades necessárias para serem bem-sucedidas em suas estratégias locais e de internacionalização. O processo de conquista de mercados estrangeiros por empresas industriais muitas vezes alavanca igualmente a internacionalização de empresas de serviços. Por sua vez, o processo de servitização faz com que os serviços assumam a liderança em termos de agregação de valor e inovação às demais atividades econômicas.

Uma compreensão clara da economia e do comércio de serviços, bem como de suas contribuições para o desenvolvimento sustentável e inclusivo (Arbache, 2017), deve ser parte integral das políticas e ações dos países em desenvolvimento, especialmente diante dos novos desafios criados pela economia digital e a necessidade sempre urgente de manutenção e criação de empregos. Nesse sentido, avançar na direção dos serviços de valor agregado é fundamental para conferir maior densidade à produção e propiciar maior competitividade ao comércio exterior.

Economia de serviços e o comércio exterior no Brasil

Mesmo que a crescente contribuição do setor de serviços para o desenvolvimento da economia brasileira seja mais perceptível no tocante a aspectos como Produto Interno Bruto, emprego e inovação, a importância do comércio exterior de serviços (exportações e importações) ainda permanece pouco visível.

Os serviços correspondem a 72% do valor adicionado ao PIB brasileiro[1] e a 69% do total de empregos formais[2]. Entretanto, tal magnitude não se reflete no comércio exterior brasileiro. Em 2017, o setor de serviços correspondeu a apenas 13,3% do total das exportações de bens e serviços e 29,9% das importações de bens e serviços[3]. O Brasil tem um déficit estrutural na conta de serviços do Balanço de Pagamentos, que recuou em 2015, mas voltou a crescer em 2017. No período de cinco anos entre 2008 e 2013 ocorreu uma rápida expansão das exportações e das importações de serviços, que mostraram, respectivamente, um crescimento médio anual de 6,3% e 12%. No entanto, nos últimos cinco anos (2013- 2017) as exportações apresentaram crescimento médio anual negativo ( -1,5%) e as importações também recuaram ainda mais acentuadamente (-3,9%). De fato, após um pico em 2014, as importações caíram gradualmente.

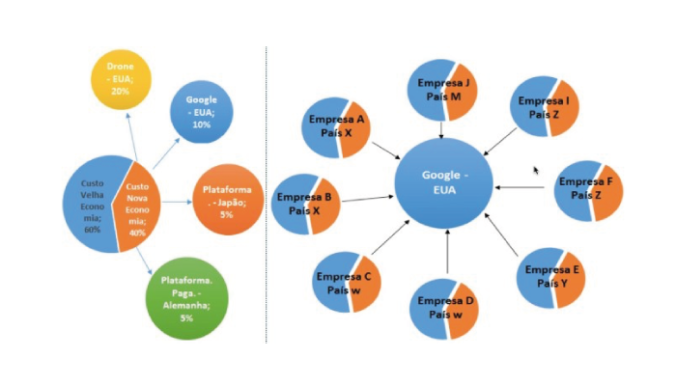

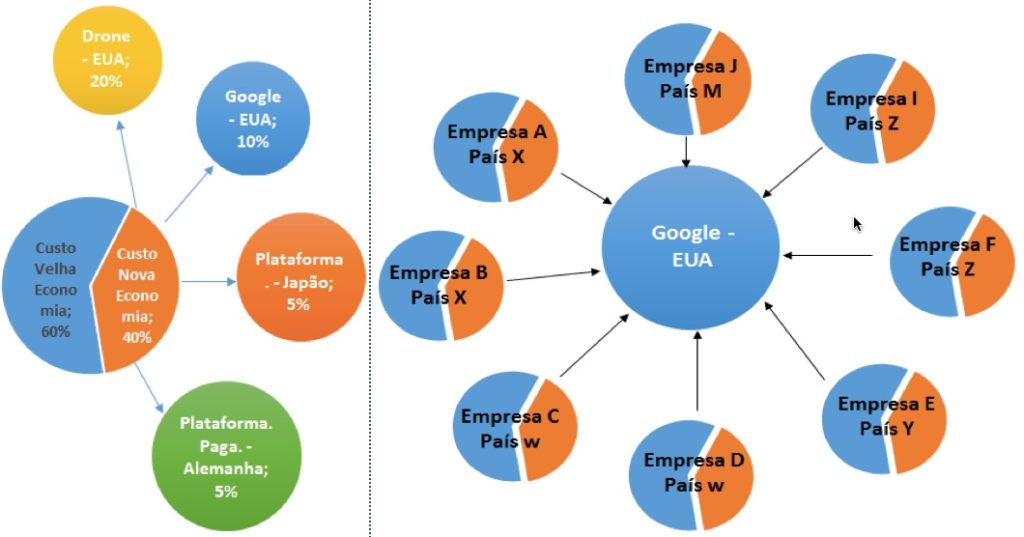

Serviços que agregam valor à produção

Como proposto por Arbache (2014), os serviços podem ser divididos em dois grupos de natureza distinta. O primeiro grupo é denominado “serviços de custo” e refere-se às funções que afetam os custos de produção (ou seja, logística e transporte, serviços gerais de infraestrutura, armazenamento, serviços de reparo e manutenção, serviços de terceirização de produção em geral, TI em geral, serviços financeiros e de crédito, viagens, alojamento, produtos alimentícios, distribuição, entre outros). O segundo grupo refere-se a funções que contribuem para agregar valor, diferenciar e customizar produtos, fazendo assim com que se tornem únicos, elevando substancialmente o seu preço de mercado e contribuindo para aumentar a produtividade do trabalho e o retorno sobre o capital. Esse grupo é composto por serviços que exigem níveis relativamente altos de capital humano e outras capacidades, incluindo projetos de pesquisa e desenvolvimento (P&D), design, engenharia e arquitetura, serviços de consultoria, software, serviços técnicos especializados, serviços de TI de ponta, branding, marketing, comercialização, entre outros.

Atualmente, há evidências suficientes que indicam que em um futuro próximo será impossível criar riqueza, gerar empregos de qualidade e participar das cadeias de valor globais sem a capacidade de desenvolver e gerenciar serviços sofisticados e “empacotá-los” em bens e serviços de terceiros. Essas tendências, aliadas à “commoditização” digital, sugerem fortemente que o comércio de serviços deve ser parte relevante das políticas de crescimento econômico sustentável, bem como daquelas relacionadas ao comércio exterior em geral, ao investimento, ao capital industrial, tecnológico, humano e a infraestrutura (Arbache, 2017).

Serviços de valor agregado no comércio brasileiro de serviços

O Ministério da Indústria, Comércio Exterior e Serviços (MDIC) trabalha ativamente para fortalecer o comércio exterior de serviços. Com esse propósito, em 2012, foi lançado o Sistema Integrado de Comércio Exterior de Serviços e Intangíveis (Siscoserv), um sistema automatizado mantido pelo Ministério (especificamente pela Secretaria de Comércio e Serviços – SCS), em parceria com a Receita Federal do Brasil, e que tem como finalidade a coleta, análise e divulgação de dados do comércio de serviços brasileiro. O Siscoserv foi criado a partir da necessidade de dados para apoiar políticas públicas baseadas em evidências para o desenvolvimento do setor de serviços no Brasil.

Ao priorizar fluxos de comércio e operações individuais, o alcance do Siscoserv vai além dos aspectos financeiros do comércio exterior de serviços. O sistema é, portanto, capaz de capturar detalhes operacionais que não são abarcados por estatísticas financeiras. O registro no Siscoserv abrange os serviços fornecidos nos quatro modos de prestação de serviços.

Para avaliar a participação das categorias propostas por Arbache (2014) no comércio brasileiro de serviços, essas categorias foram correlacionadas com a Nomenclatura Brasileira de Serviços (NBS)[4], tendo sido levantados os dados correspondentes registrados no Siscoserv. Como resultado, é possível apresentar um breve levantamento das exportações e importações de serviços de valor agregado no Brasil.

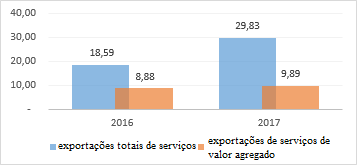

De acordo com dados do Siscoserv, em 2017, as exportações de serviços de valor agregado representaram aproximadamente 33% de todas as exportações de serviços do Brasil. Isso significa exportações de US$ 9,9 bilhões de serviços de agregação de valor, um aumento de 11,4% em comparação com o ano anterior (que registrou exportações de US$ 8,9 bilhões).

Gráfico 1 – Exportações de Serviços Brasileiros – 2016/2017 (bilhões de dólares)

Em 2017, em comparação com 2016, houve um aumento nas exportações brasileiras de “serviços de consultoria” (+15,9%), “serviços técnicos especializados” (+15,7%), “serviços de propriedade intelectual” (+52%), “serviços de branding e marketing” (+17,6%), “serviços avançados de TI” (+25,9%), “serviços jurídicos” (+2,6%) e serviços de P&D (+20,4%). Por outro lado, houve contratação nas exportações de “serviços relacionados a projetos” (-11%), “serviços financeiros sofisticados” (-5,8%) e “serviços de software” (-2,5%)

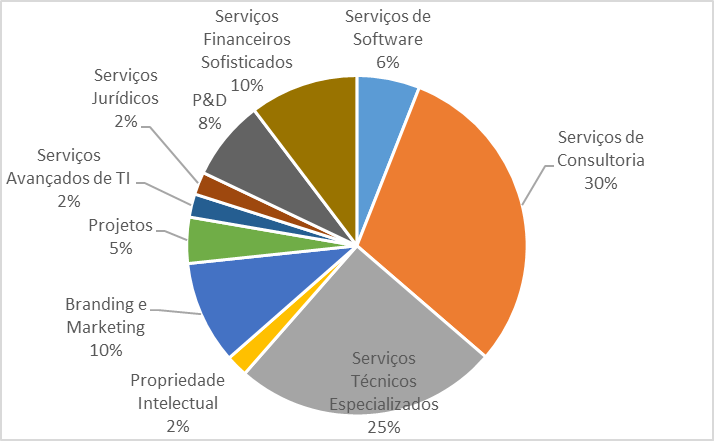

Considerados como um grupo, é a seguinte a participação de cada categoria de serviço de valor agregado no total: “serviços de consultoria” (30%), “serviços técnicos especializados” (25%), “serviços de branding e marketing” (10%); “serviços financeiros sofisticados” (10%), “serviços de P&D” (8%), “serviços de software” (6%) e “serviços relacionados a projetos” (5%), “serviços de propriedade intelectual”, “serviços avançados de TI” e “serviços jurídicos”, que alcançaram apenas 2% cada.

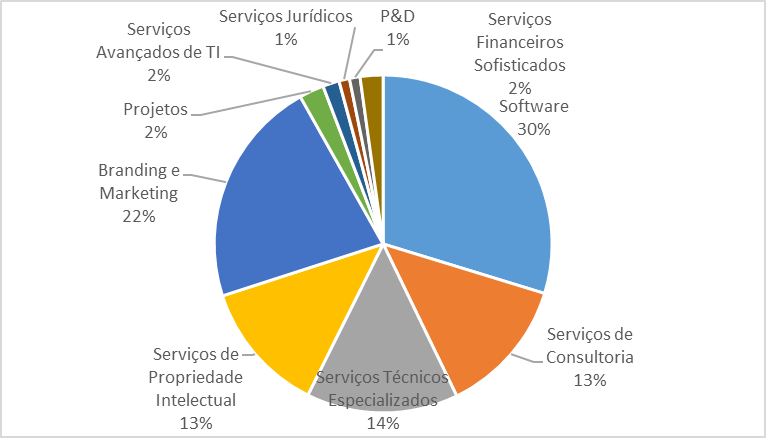

Gráfico 2 – Exportações de Serviços de Valor Agregado – 2017

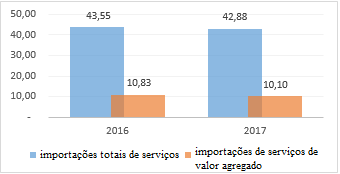

Com relação às importações, o grupo de serviços de valor agregado foi responsável por 23,6% de todas as importações de serviços do Brasil, ou US$ 10,1 bilhões, o que representa uma queda de 6,7% se comparado a 2016 (que totalizou US$ 10,8 bilhões).

Gráfico 3 – Importações de Serviços Brasileiros – 2016/2017 (bilhões de dólares)

Em 2017, em comparação com 2016, houve uma redução de -6,7% (ou -US$ 730 milhões em termos absolutos) nas importações brasileiras de serviços de valor agregado. Essa redução foi ainda mais importante do que a redução verificada no total das importações brasileiras de serviços, que apresentaram queda de -1,5%. Apenas as importações dos “serviços de consultoria” caíram -45%. Também houve queda nas importações dos “serviços técnicos especializados” (-14,3%), “serviços de propriedade intelectual” (-17,1%), “serviços relacionados a projetos” (-9,2), “serviços jurídicos” (-18,6%) e “serviços de P&D” (-1,7%). Por outro lado, houve um aumento nas importações de “serviços relacionados a software” (+5,1%), “serviços de branding e marketing” (+44,1%), “serviços avançados de TI” (+3,2%) e “serviços financeiros sofisticados” (+99, 2%).

Considerados como um grupo, é a seguinte a participação de cada categoria de serviço de valor agregado no total: “serviços relacionados a software e intangíveis” (30% do total), “serviços de branding e marketing” (22%), “serviços técnicos especializados” (14%), “serviços de consultoria” (13%) e “serviços de propriedade intelectual” (13%). Os “serviços avançados de TI”, “serviços financeiros sofisticados” e “serviços relacionados a projetos” tiveram uma parcela de 2%, enquanto “serviços jurídicos” e “serviços de P&D” participaram com apenas 1%.

Gráfico 4 – Importações de Serviços de Valor Agregado – 2017

Considerações finais e perspectivas

A análise da conta de serviços do balanço de pagamentos do Brasil coloca em perspectiva os desafios do País, não especificamente no sentido de eliminar o déficit estrutural na conta de serviços[5] (que seria desejável de qualquer forma), mas de dotar o comércio de serviços e intangíveis com uma parcela maior de serviços que contribuam para aumentar a produtividade da economia, ou seja, aumentar a participação dos serviços de valor agregado. Essa é uma ação importante tanto no campo das exportações, quanto no sentido de uma maior qualificação das importações brasileiras.

A partir de uma breve análise do balanço de pagamentos, e apesar do comportamento positivo da conta de serviços empresariais, profissionais e técnicos (que engloba grande parte dos serviços de valor agregado), é possível antecipar a necessidade de uma atenção especial no Brasil em relação a áreas como a de “serviços de propriedade intelectual” (que é historicamente negativa para o Brasil), além dos setores de telecomunicações, computação e informação.

Essa visão mais geral é confirmada pelo exame minucioso dos microdados produzidos pelo Siscoserv, com foco nas transações comerciais específicas e no tratamento dos serviços como produtos. Ao examinar os dados do Siscoserv, pode-se verificar a necessidade de políticas públicas que contribuam para o aumento da participação dos serviços de valor agregado no comércio global brasileiro de serviços. Como vimos acima, os serviços de valor agregado compreendem apenas 33% das exportações totais de serviços e 23,6% das importações totais. Esse perfil de importação pode ter impacto na qualidade dos serviços produzidos no Brasil e na competitividade das exportações (não apenas de serviços, mas especialmente da indústria). Também pode significar que boa parte das importações está sendo direcionada para serviços de custo ou consumo.

O MDIC tem trabalhando em várias iniciativas para fortalecer e melhorar o perfil do comércio exterior brasileiro de serviços. A criação do Siscoserv é uma dessas iniciativas, juntamente com a publicação da NBS, que tem como base a CPC[6]. Essas ferramentas para formulação de políticas públicas baseadas em evidências consomem uma quantidade razoável de recursos, mas já produzem resultados positivos: o Siscoserv tem sido ressaltado em fóruns internacionais por sua abrangência[7] e contribuição efetiva para um melhor entendimento do setor de serviços. O Sistema tem agora uma base de dados que reúne quatro anos (2014-2017), produz uma variedade de subprodutos para o público em geral, especialistas e também para órgãos do governo, e está se tornando mais flexível e acessível. A NBS, por sua vez, teve ampla aceitação no Brasil em seu papel de classificadora geral de serviços. Publicada pela primeira vez em 2012, está agora sob revisão para aproximá-la ainda mais do modelo da CPC. A nova versão (NBS 2.0) será publicada em breve.

O contato com o setor privado brasileiro é fundamental para o trabalho e atividades do MDIC, uma tarefa que fica sob responsabilidade de sua Secretaria de Comércio e Serviços (SCS). Para cumprir essa missão, a SCS mantém dois canais de comunicação com o setor privado, o Fórum de Competitividade do Setor de Serviços e o Fórum de Competitividade do Varejo. Esses fóruns se reúnem regularmente e direcionam os temas de interesse do setor privado para o MDIC e para diferentes áreas do governo federal. Estão entre as tarefas e os objetivos dos fóruns: aumentar a competitividade interna como forma de alavancar a competitividade externa; identificar obstáculos nas cadeias produtivas; selecionar mercados-alvo para atividades de promoção comercial e ações de acesso a mercados e; identificar barreiras existentes no exterior em relação aos serviços brasileiros.

No âmbito da Secretaria Executiva da CAMEX[8], a Secretaria de Comércio e Serviços participa de uma ampla agenda de competitividade para o setor de serviços brasileiro. A agenda é composta de temas oriundos principalmente dos fóruns supramencionados e abrange áreas como melhoria do ambiente de negócios para o setor de serviços, financiamento e garantia de exportações, facilitação do comércio e fortalecimento da coordenação entre órgãos de governo no Brasil.

Mais uma vez, avançar na direção dos serviços de valor agregado é fundamental para aumentar a densidade da produção e competitividade do comércio exterior. No Brasil, permanece o desafio de aumentar a produtividade do setor de serviços como vetor para o desenvolvimento de outros setores da economia nacional. Como concluído por Arbache e Moreira (2015), os serviços são altamente interligados e interdependentes com os demais setores produtivos e, portanto, afetam o desempenho geral da economia. Essa interdependência significa que, ao tornar os serviços mais competitivos e mais adequados às necessidades das empresas, é provável que se tenha um impacto no desempenho da própria empresa.

Referências

Os dados de comércio exterior de serviços oriundos do Siscoserv estão disponíveis em: http://www.mdic.gov.br/index.php/comercio-servicos/estatisticas-do-comercio-exterior-de-servicos

[1] Contas Nacionais Trimestrais / IBGE

[2] CAGED / Ministério do Trabalho

[3] Receitas e Despesas da Conta de Serviços do Balanço de Pagamentos, deduzidos da Conta de Serviços Governamentais/ Banco Central

[4] Nomenclatura Brasileira de Serviços, Intangíveis e Outras Operações que Produzam Variações no Patrimônio.

[5] A análise refere-se à subconta da conta de serviços do Balanço de Pagamentos “Serviços empresariais, profissionais e técnicos, incluindo arquitetura e engenharia”. Em 2017, as receitas totalizaram US$ 17 bilhões e os pagamentos, US$ 7,3 bilhões, apresentando um superávit de US$ 9,6 bilhões.

[6] A Classificação Central de Produtos (Central Product Classification – CPC) é uma classificação de bens e serviços promulgada pela Comissão Estatística das Nações Unidas. Destina-se a ser um padrão internacional para organizar e analisar dados sobre produção industrial, contas nacionais, comércio, preços e assim por diante. É a classificação utilizada pela OMC nas negociações internacionais de serviços.

[7] O Siscoserv inclui o registro de operações de comércio exterior de serviços cursadas nos 4 Modos de Prestação previstos no Acordo GATS/OMC. Os dados apresentados neste trabalho referem-se aos Modos 1 (Transfronteiriço), 2 (Consumo no Exterior) e 4 (Movimento Temporário de Pessoas Físicas). O Modo 3 (Presença Comercial no Exterior) é um registo especial realizado em separado dos demais e possui características e formas de divulgação particulares.

[8] A CAMEX é a Câmara de Comércio Exterior, um órgão interministerial criado em 1995 para formular, coordenar e implementar políticas de comércio exterior do Brasil. A Secretaria Executiva da CAMEX faz parte da estrutura do MDIC.

Comentários