O comércio digital tem crescido rapidamente no mundo todo. De acordo com a Conferência das Nações Unidas para Comércio e Desenvolvimento (UNCTAD), as vendas globais de bens e serviços pela internet alcançaram US$ 25,7 trilhões em 2016. Desse valor, 90% foram transações entre empresas (B2B). Como consequência, provisões sobre comércio digital cresceram substancialmente nos âmbitos dos acordos regionais de comércio com o objetivo de remover e evitar barreiras ao livre fluxo de dados e conter o surgimento do chamado “protecionismo digital” ou proteger e resguardar interesses nacionais associados à esta agenda.

Dado mais recente da Organização Mundial do Comércio mostra que 80 dos 305 acordos notificados à instituição têm provisões ou capítulos sobre o tema. Quando se olha apenas os acordos recentemente notificados, o que se vê é que a vasta maioria dos acordos já abarcam temas de e-commerce. Com os vários acordos ora em negociação bilateral e regionalmente, tudo indica que esse número ainda crescerá bastante nos próximos anos.

Em análise feita pela OMC focada em 63 acordos regionais com capítulos específicos sobre comércio eletrônico, entre eles o Acordo Abrangente e Progressivo para a Parceria Transpacífica (CTPP), seriam os países desenvolvidos que estariam a “puxar” aquelas negociações. Estados Unidos, Cingapura, Austrália, Canadá e Coreia do Sul são os países que mais alavancaram o tema de e-commerce em ARCs. Muitos países em desenvolvimento hoje têm acordos com essas provisões à reboque da demanda de países desenvolvidos para fechar negociações.

Os temas que compõem os acordos variam bastante, não apenas em conteúdo, como, também, em profundidade dos compromissos. A maior parte inclui cláusulas de não-tributação de transmissão eletrônica, cooperação, proteção de dados pessoais e do consumidor. Em menor escala, mas também frequente, estão temas de aplicabilidade das regras da OMC ao comércio eletrônico, comércio sem papel, tratamento não-discriminatório de produtos digitais e autenticação eletrônica. Questões mais controversas, como localização de servidores e código-fonte, estão presentes apenas em acordos mais recentes. O formato desses acordos também varia — muitos têm capítulos separados para comércio digital, enquanto outros preferiram deixar o tema no capítulo de serviços.

Acordos ainda em negociação ilustram bem as posições dos países em relação ao tema de comércio digital. Na proposta apresentada na OMC ou nos textos em negociação com México e Chile, já é possível ver com clareza os pontos importantes na negociação para os europeus: a proibição da imposição de impostos aduaneiros sobre transmissões eletrônicas e o banimento de procedimentos de autorização focada apenas em serviços online “por motivos protecionistas” (colocado como princípio de não-autorização prévia), e o aceite de contratos e assinaturas eletrônicas. O bloco ainda negocia o tema com o Mercosul, e o capítulo de comercio eletrônico ainda requer alguma convergência e a definição de exceções à aplicação das provisões.

O que se vê nesse e em outros acordos recentes é reflexo do avanço da União Europeia na promoção da economia digital no bloco, como o “mercado digital comum”, e na regulação sobre várias questões cruciais para a economia digital, como a proteção de dados, fluxo de dados e segurança nas transações digitais (autenticação eletrônica, por exemplo).

Ao colocar a proteção de dados pessoais como “não negociável” em acordos de comércio, por se considerar um direito fundamental, a Comissão Europeia retira o tema de pauta das negociações bilaterais. A regulação sobre proteção de dados europeia (GDPR, na sigla em inglês), que entra em vigor dia 25 de maio, responde à demanda dos cidadãos europeus por mais transparência sobre quem tem seus dados, de onde eles vieram e com quem eles são compartilhados. Ao mesmo tempo, o bloco tem trabalhado em provisões para evitar medidas protecionistas sobre o fluxo de dados entre fronteiras, ao tempo que garantam a proteção e a privacidade dos dados no patamar colocado pelas novas regras no bloco.

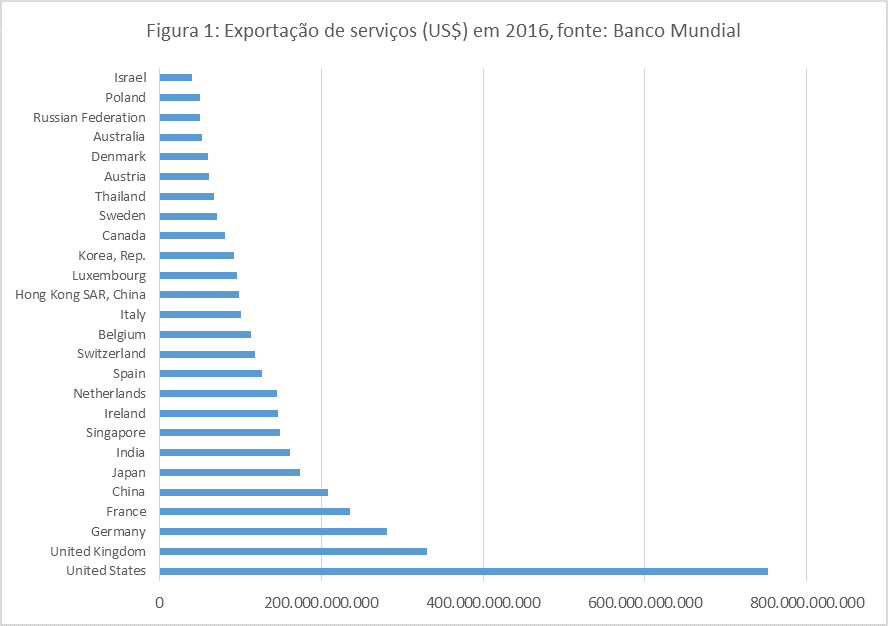

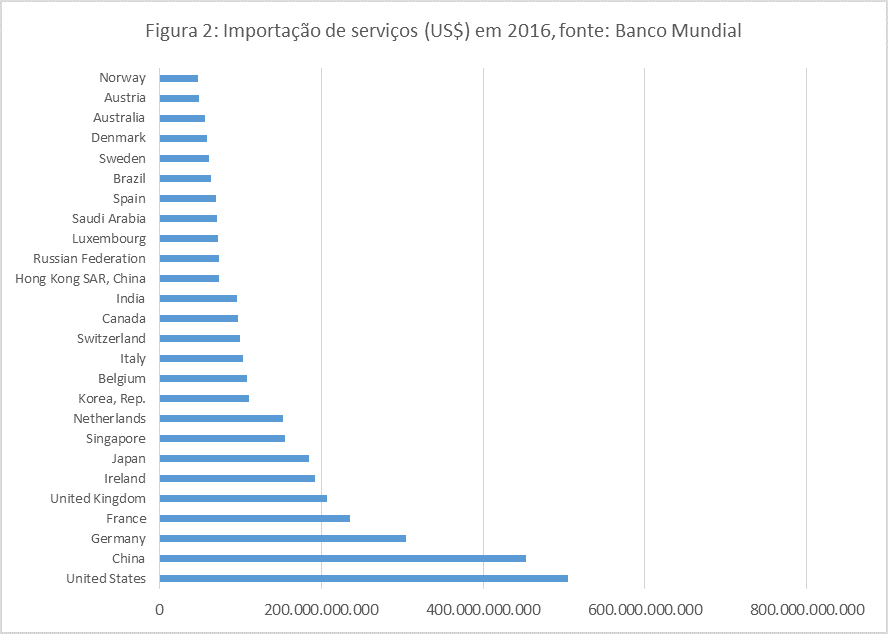

Apesar de terem se retirado das negociações do Acordo Transpacífico (originalmente TPP e agora CTPP) como um dos primeiros atos oficiais da administração Donald Trump e de terem apresentado diversas críticas à OMC em relação a comércio eletrônico, os Estados Unidos vêm firmando posição naquela Organização e destacando que o comércio digital segue como essencial para a economia do país, o que está em linha com a condição de sediar muitas das maiores e mais influentes empresas de economia digital, incluindo plataformas de e-commerce.

A posição dos americanos na OMC seguiu em defesa do livre fluxo de informações e de transferência de dados entre fronteiras, não exigência de localização de servidores e proibição do bloqueio de conteúdo online. Advoga-se pela não tributação sobre transmissões eletrônicas, não-discriminação no tratamento de produtos digitais, proteção a código-fonte e não restrição à encriptação. Trata-se de um claro esforço para avançar as discussões sobre comércio eletrônico na Organização e reduzir as possibilidades de barreiras digitais aos fluxos de dados, algo vital para o atual modelo de negócios das empresas super-hegemônicas americanas de tecnologia digital.

Já no continente africano, o tema do comércio eletrônico é dominado por um pequeno grupo de países, entre eles Egito, África do Sul, Gana e Etiópia. A região tem baixíssima participação no comercio digital global (inferior a 1%) muito em virtude dos grandes desafios que a região enfrenta, como acesso à eletricidade, tecnologia da informação e comunicação (TIC), logística, baixo uso de métodos de pagamentos eletrônicos, pouco acesso a cartão de crédito, fraca penetração bancária e falta de conhecimento sobre TI e habilidades ligadas a e-commerce, tanto de empresas como de consumidores.

O tema de comércio eletrônico não está na mesa nos acordos que a região da África está negociando, como é o caso da Zona de Livre Comércio Continental (CFTA, na sigla em inglês). No âmbito multilateral, o Grupo Africano, que não é composto por todos os países do continente, durante as reuniões pré-Ministeriais de Buenos Aires, mostrou grande preocupação com as implicações de novas regras em e-commerce e com a potencial restrição que tais regras colocariam sobre o espaço para políticas industriais digitais voltadas ao desenvolvimento da região. Uma adoção de regras “prematuras” poderiam reduzir ainda mais, na visão do bloco, as possibilidades futuras de catching up de crescimento econômico e tecnológico.

A Índia também está entre os países com ressalvas quanto ao avanço nas negociações em e-commerce na OMC. O país tem tido forte expansão do mercado de comércio eletrônico e da penetração da internet e de smartphones e tem receio de que as novas regras multilaterais prejudiquem o crescimento das plataformas de e-commerce nacionais. No último documento circulado pelo país na OMC, posicionaram-se contra o avanço nas negociações de regras em comércio eletrônico, tal como o Grupo Africano. O país assinou apenas um acordo que cobre o tema de comércio eletrônico, provavelmente por demanda da contraparte cingapuriana.

Em lado oposto, não há região mais promissora no comércio eletrônico que o leste da Ásia. A região já tem alguns dos gigantes globais da internet e do e-commerce e ao menos 1 de cada 3 novos unicórnios são daquela região. A região tem um mercado digital pujante, com forte aumento anual no número de consumidores. A China, sozinha, é, hoje, o maior mercado de comércio eletrônico do mundo, respondendo por 40% das transações globais. Nessa condição, a região tem uma postura diferente da de outros países em desenvolvimento. Afinal, a região se posiciona para ser parte do mainstream da indústria global do e-commerce e da economia digital. Ainda que o tema não se reflita em números de acordos assinados, já é possível ver apontando no horizonte as demandas que o país tem para seguir avançando na provisão de bens e serviços digitais para os mais diversos mercados.

Já o Brasil segue negociando acordos com União Europeia, Chile, México, Índia, Canadá e Associação Europeia de Livre Comércio (EEFTA) e tem mandato negociador já aprovado para negociações com a Coreia do Sul e conversas ainda preliminares com Cingapura. O país segue com participação ativa nas negociações na OMC, seguindo o indicado na Declaração Ministerial Conjunta de Comércio Eletrônico. Com o crescimento do interesse de países desenvolvidos por provisões em comércio eletrônico, alguns desses acordos passam a repercutir aqueles anseios. Na condição de país essencialmente “usuário” das tecnologias digitais, o Brasil tem sido cauteloso nas negociações de forma a resguardar espaço de política. O país tem colocado na mesa a necessidade de associar o e-commerce a preocupações de desenvolvimento econômico. Afinal, tem ficado cada vez mais evidente a tendência de concentração do mercado de e-commerce em nível global em torno de um pequeno punhado de grandes plataformas, bem como a distinção entre os benefícios de se “usar” e-commerce e os benefícios de se “desenvolver, distribuir e gerenciar” plataformas de e-commerce, o que é prevalecente para alguns poucos países. De fato, já se identificam evidências de que o hiato entre esses dois grupos de benefícios poderá ser a fonte fundamental de aumento da desigualdade de renda entre países.

Pela análise dos acordos em andamento, já é possível ver convergência para alguns temas centrais, que devem acabar sendo os principais assuntos a terem resultados em um eventual acordo multilateral sobre o tema. A grande presença do comércio digital em acordos regionais e bilaterais é uma clara resposta à ânsia dos países em avançar na agenda antes que mais barreiras ao comércio digital e ao fluxo de dados sejam aprovadas em nível doméstico.

Os países que têm maior receio quanto ao avanço da economia digital e do poder das mega-empresas digitais sobre as suas economias muitas vezes têm dificuldades em colocar a sua posição sobre um tema cujo alcance ainda não está claro. Acordos de comércio apresentam inúmeras frentes de negociação, sendo difícil consolidar posição em economia digital frente às demandas prementes e bem mapeadas em bens, investimentos, regras de origem e compras públicas, por exemplo.

Orquestrar todos os interesses é matéria difícil quando se tem maior conhecimento e tactibilidade nos efeitos das provisões para o comércio entre os potenciais parceiros em temas tradicionais. Todavia, cada vez mais, os países atentam-se para a importância de se olhar com cautela para o que os capítulos de comércio eletrônico contemplam, o que torna ainda mais importante o engajamento em fóruns multilaterais de forma a manter espaço suficiente para políticas públicas digitais que permitam aos países, em especial os em desenvolvimento, otimizar os benefícios da revolução digital.

Comentários