O Distrito Federal possui um perfil econômico diferente do resto do país, por ser capital federal, por ser unidade federativa e município ao mesmo tempo (Brasília). O reflexo na economia dessa condição institucional pode ser observado em diversas informações e estatísticas, entre elas o Produto Interno Bruto (PIB) da região. O texto abaixo tem por objetivo expor algumas características econômicas do Distrito Federal, a partir da análise da evolução de seu PIB – estimado, todos anos, pelo IBGE em parceria com a CODEPLAN.

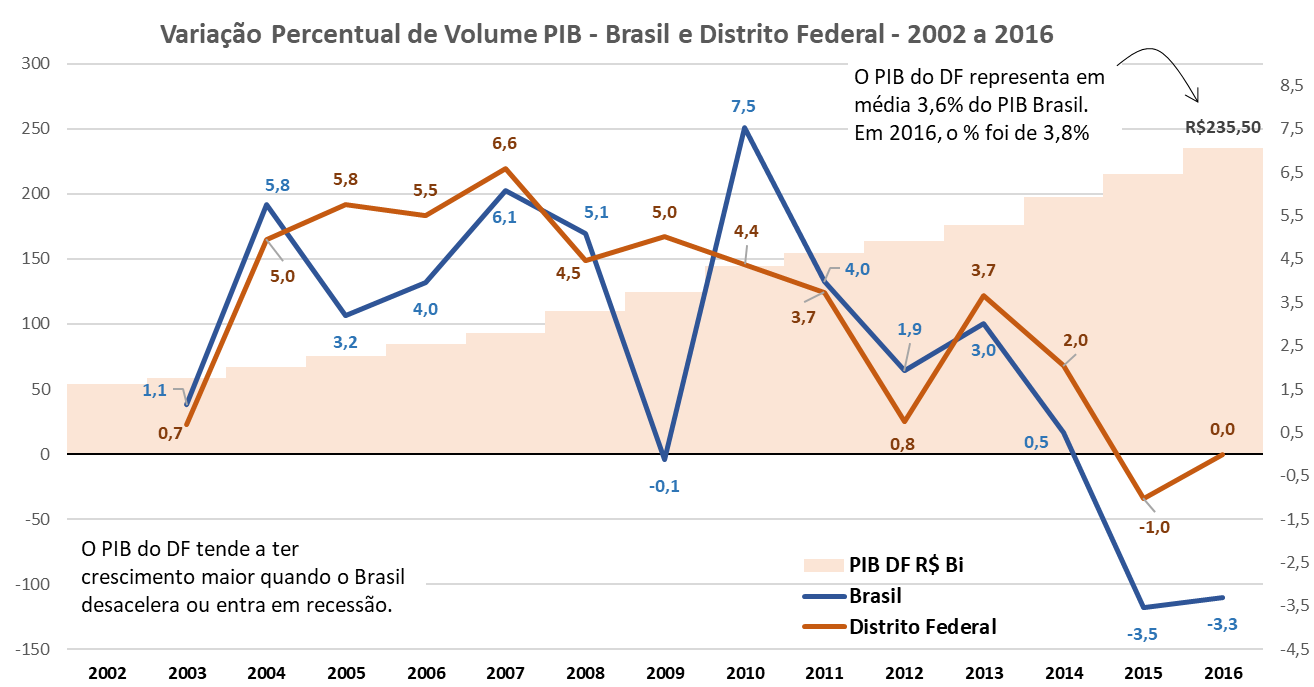

A partir da comparação da evolução do PIB do Distrito Federal com o PIB brasileiro ao longo do tempo é possível identificar um padrão de comportamento da economia regional: o Distrito Federal se mostra menos reativo[1], tendo maior crescimento quando a economia nacional desacelera ou entra em recessão. Um dos resultados dessa maior estabilidade é que o PIB do DF, entre 2002 e 2016 teve uma variação acumulada maior, de 57,4% (média de 3,3% a.a.), frente a do país, de 40,6% (média de 2,5% a.a.).

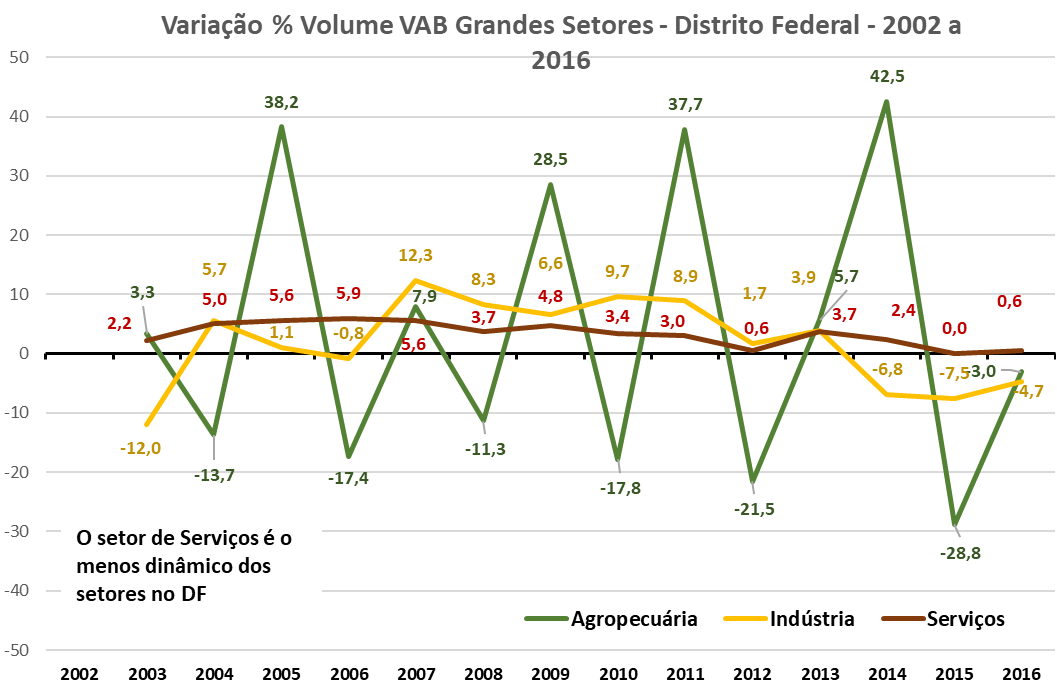

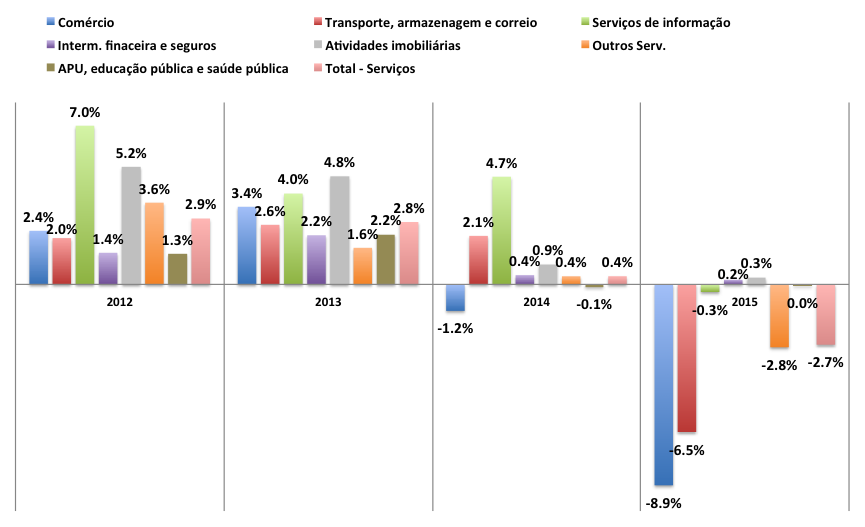

Para compreender um pouco melhor esse menor dinamismo da economia distrital frente à nacional, pode-se decompor a variação anual do PIB do DF em grandes setores de atividade econômica. Para tanto, se utilizou o Valor Adicionado Bruto (VAB) dos setores e a análise gráfica permite inferir que há diferenças substanciais entre os grandes setores em termos de comportamento.

Em números, enquanto a série de variação percentual do VAB do setor de Serviços de 2003 a 2016 registrou um desvio-padrão relativo de 0,6, a da Indústria registrou 3,9, e a da Agropecuária, 6,7[2]. E, assim como no caso anterior, o PIB que apresentou maior estabilidade foi o que mais cresceu. Desta forma, o setor de Serviços acumulou, em 14 anos, variação de 57,6% no período, a Indústria, 25,3% e a Agropecuária, 15,9%.

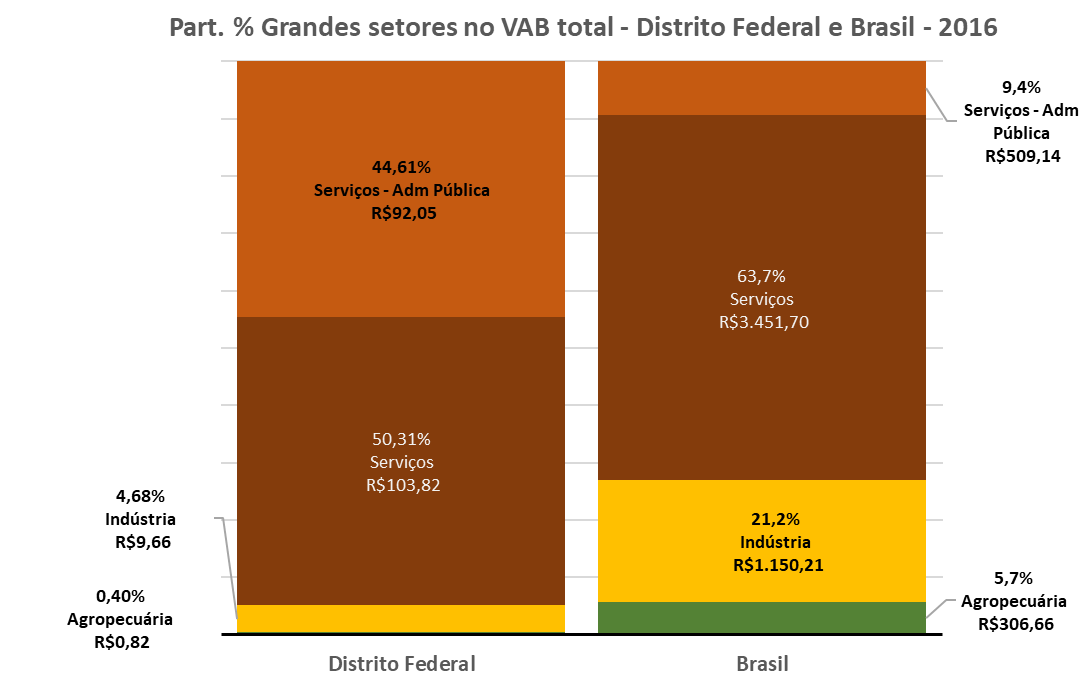

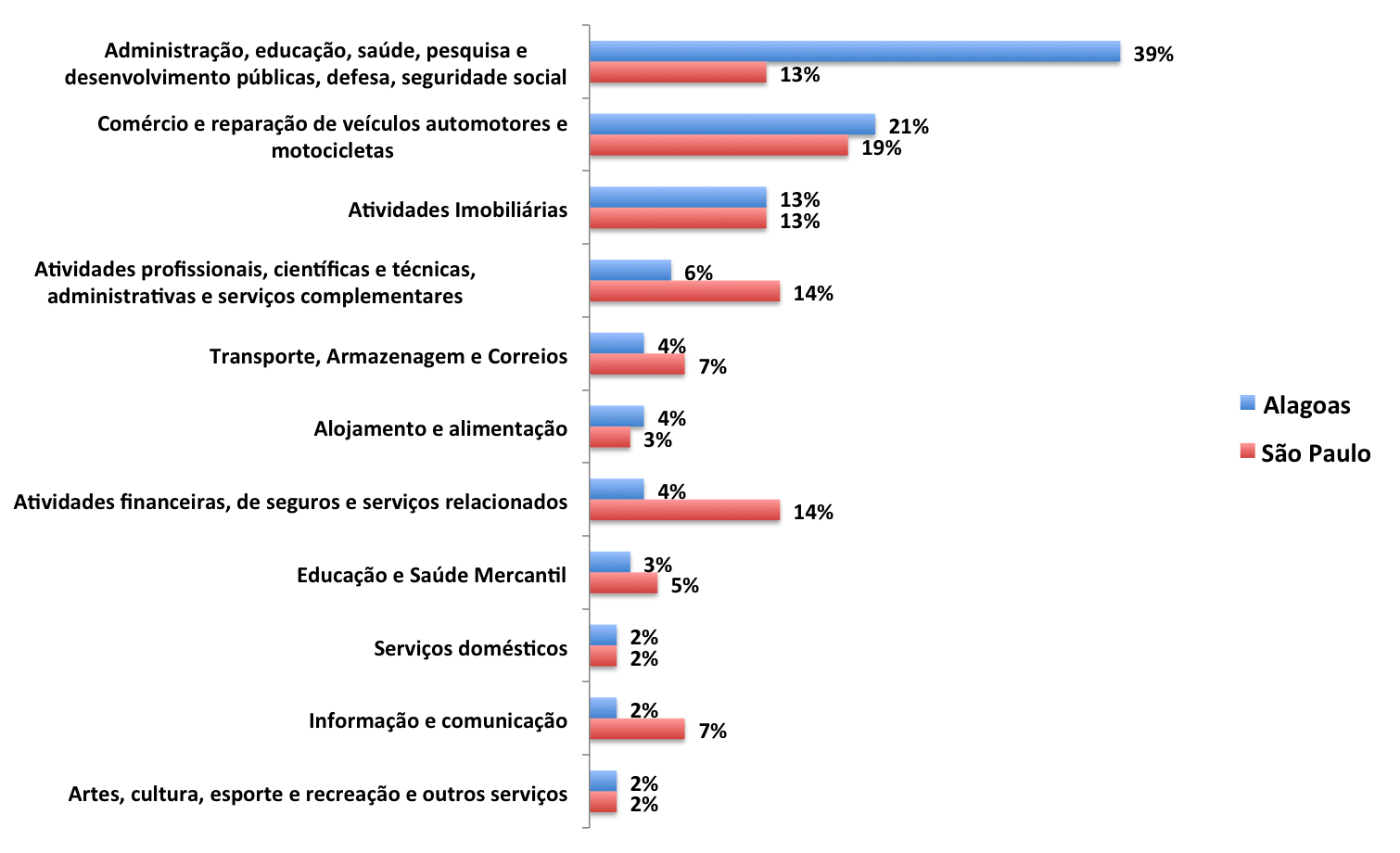

Esse resultado aponta para o setor de Serviços como responsável pelo desempenho do Distrito Federal. Fato que é comprovado pela sua participação, de 94,9%, no VAB do DF. A análise gráfica faz um comparativo da composição dos grandes setores no VAB entre DF e Brasil, revelando as diferenças do perfil econômico do DF em relação ao perfil nacional.

Há uma pequena participação da Agropecuária, devido ao seu pequeno território, de forma que Brasília é abastecida em boa parte de seu consumo alimentício, por alguns municípios do entorno da região.

Já a participação da Administração Pública no DF, de 44,6%, advém de seu caráter de capital federal do Brasil, sendo sede do governo central, os ministérios e todos os organismos supremos da administração do Estado. Uma consequência de ser uma região construída para ser um centro provedor de serviços públicos é possuir uma economia de serviços que atua de forma direta ou indireta na complementaridade desses serviços. Este é um dos motivos pelo qual o setor continua a ser preponderante na economia, com 50,3% de participação, mesmo quando se exclui o VAB da Administração Pública.

Pode-se, por exemplo, observar que a participação dos segmentos privados do setor de Serviços ao longo do tempo cresceu 2,4pp em 2016 frente a 2010[3]. Os principais segmentos que auxiliaram o avanço do setor privado de Serviços foram atividades financeiras, de seguro e serviços relacionados, que aumentaram em 2,5pp sua participação na economia distrital, e o educação e saúde privadas, com incremento de 1,9pp, quase dobrando sua fatia.

No primeiro caso, uma explicação está na obrigatoriedade da consolidação de uma gama de operações bancárias ser feita na sede dos bancos, e, sendo DF a capital do país, alguns bancos federais são sediados em Brasília, inclusive o próprio Banco Central. No caso da Educação e saúde privadas, cabe a menção de que o segmento mostrou avanço ao longo de todos os anos, até mesmo no ano de 2015, quando o DF registrou a primeira variação em volume negativa desde que seu PIB é estimado. Isto é, o segmento mostrou uma variação em volume acumulada, entre 2010 e 2016, de 45,2%, enquanto o VAB de serviços do DF acumulou no mesmo período de sete anos crescimento de 10,3%.

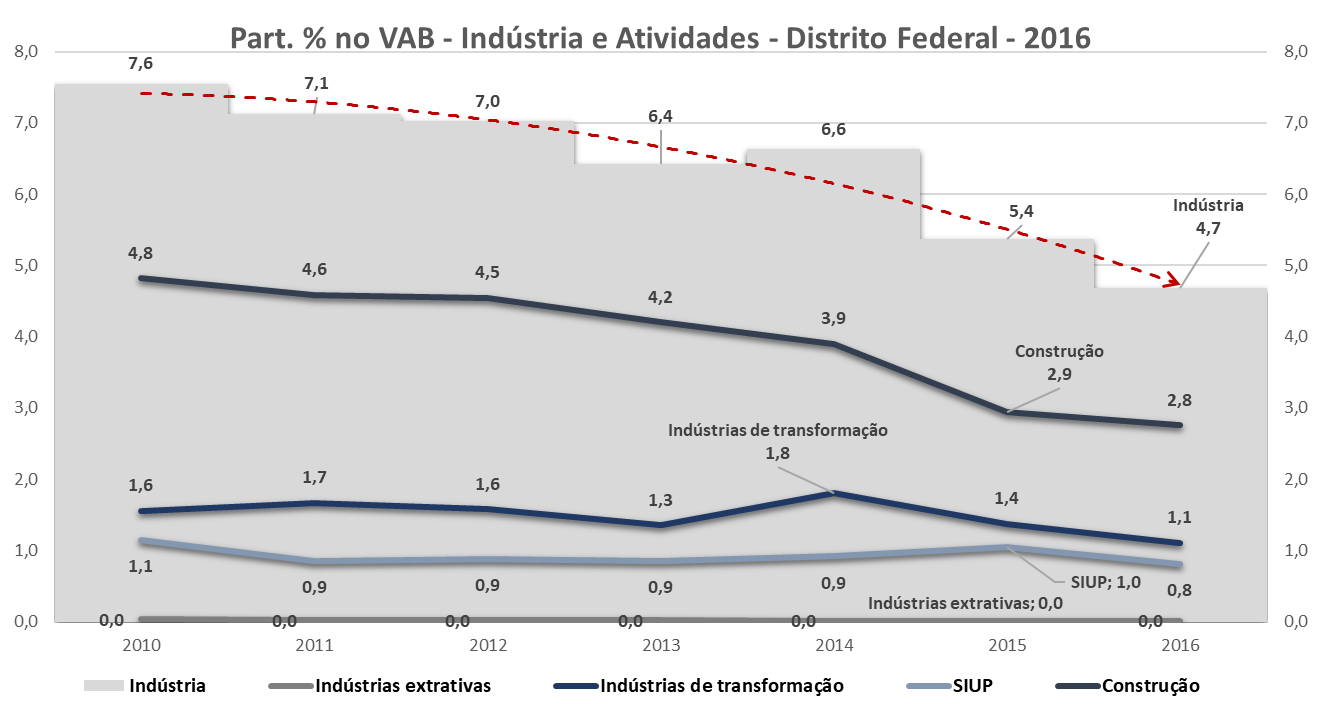

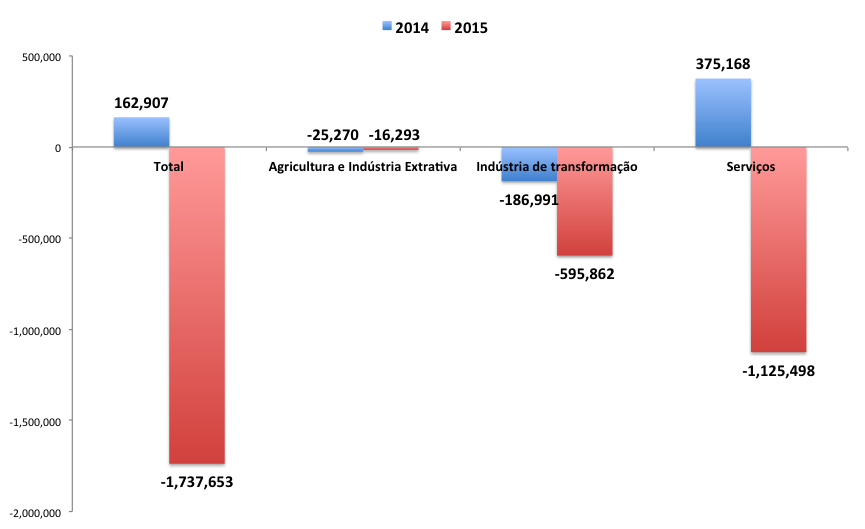

De outro lado, enquanto o setor de Serviços vem crescendo em importância na economia distrital, a Indústria apresentando contração. No DF, a Indústria se caracteriza por forte presença da Construção e por Indústrias de transformação de bens finais. Entre 2010 e 2016, a Indústria perdeu 2,9pp de participação no VAB do DF. Somente a Construção perdeu 2,0pp, sendo um dos principais fatores do encolhimento da Indústria no DF.

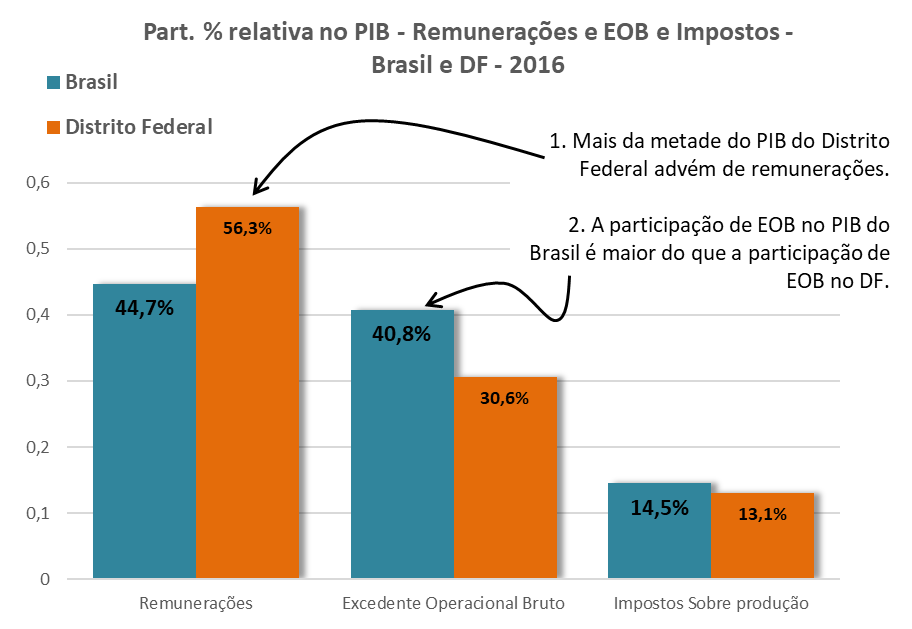

Por fim, uma análise que também se faz interessante é olhar para o PIB pela ótica da renda. Isto é, a análise do PIB que mostra como o valor adicionado é apropriado pelo fator trabalho (remunerações), pelo governo (impostos sobre a produção) ou se é transformado em excedente operacional das empresas.

No quadro comparativo com o PIB brasileiro, o que se percebe é que mais da metade do PIB do DF é apropriado por meio de remunerações, sendo que o excedente operacional bruto equivale a somente 30% do PIB distrital. Este é um reflexo direto do perfil econômico da capital, principalmente, da alta participação do setor público.

Diante das características únicas que o Distrito Federal possui quando comparado ao país, a outras unidades da federação ou municípios, faz-se importante para lançar luz sobre sua região e sua economia. Desta forma, há ainda muitos outros estudos estruturais e de acompanhamento da economia do Distrito Federal que foram e/ou serão realizados pela CODEPLAN.

Com o objetivo principal de reunir em apenas um sítio todas as informações e análises do Distrito Federal que a equipe da CODEPLAN produz e dissemina, a Companhia lançou o Blog de Conjuntura Econômica do DF. Assim, caso tenha interesse em saber mais sobre a economia do Distrito Federal, ou acompanhar seu desempenho econômico, acesse:

www.economia.codeplan.df.gov.br

ou

www.conjunturaeconomica.codeplan.df.gov.br

-

- O desvio-padrão relativo (coeficiente de variância) da série de variação percentual ano sobre ano do PIB Brasil foi de 3,3, enquanto para o PIB do DF o número é de 2.4. ↑

-

- A agricultura local é desenvolvida em pequenas áreas, dada a dimensão territorial do Distrito Federal. Qualquer fator que atinja as áreas de cultivo, como efeito climático, infestação de pragas ou aplicação de novas tecnologias gera impactos de grande magnitude na produção agropecuária. ↑

- Com a mudança de referência metodológica em 2015, a série de PIB com segmentos mais desagregados foi estimada de 2010 em diante. De 2010 a 2002, a série foi apenas retropolada, não sendo possível usar a série histórica para analisar algumas das desagregações do setor de serviços. ↑

Clarissa Jahns Schlabitz é bacharel em ciências econômicas pela UnB, mestre e doutora em economia pela UFRGS. Atua como Gerente de Contas e Estudos Setoriais da DIEPS/CODEPLAN desde 2017. Possui experiência com assessoria econômica, análise econômica e de conjuntura setorial e regional. Clarissa Jahns Schlabitz é bacharel em ciências econômicas pela UnB, mestre e doutora em economia pela UFRGS. Atua como Gerente de Contas e Estudos Setoriais da DIEPS/CODEPLAN desde 2017. Possui experiência com assessoria econômica, análise econômica e de conjuntura setorial e regional. |

Comentários