O entendimento sobre o que é comércio eletrônico abrange mais do que a simples venda de bens pela internet. Apesar do varejo em lojas físicas ainda representar a maior parcela do comércio total, o e-commerce – tanto business-to-business (B2B) como business-to-consumer (B2C) – tem crescido muito nos últimos anos, especialmente na modalidade transfronteiriça. Relatório da empresa internacional de logística DHL aponta que, em 2020, esse mercado poderá passar de US$ 1 trilhão, representando 22% de todo o e-commerce mundial.

As implicações desse movimento para a economia são cada vez mais visíveis. Basta observar o valor de mercado e o crescimento projetado das vendas de empresas como Amazon e Alibaba, e o fortalecimento dos braços de compras de plataformas como Facebook e Google (Google Shopping) para compreender porque temas ligados ao comércio eletrônico estão ganhando cada vez mais espaço nas discussões internacionais de comércio.

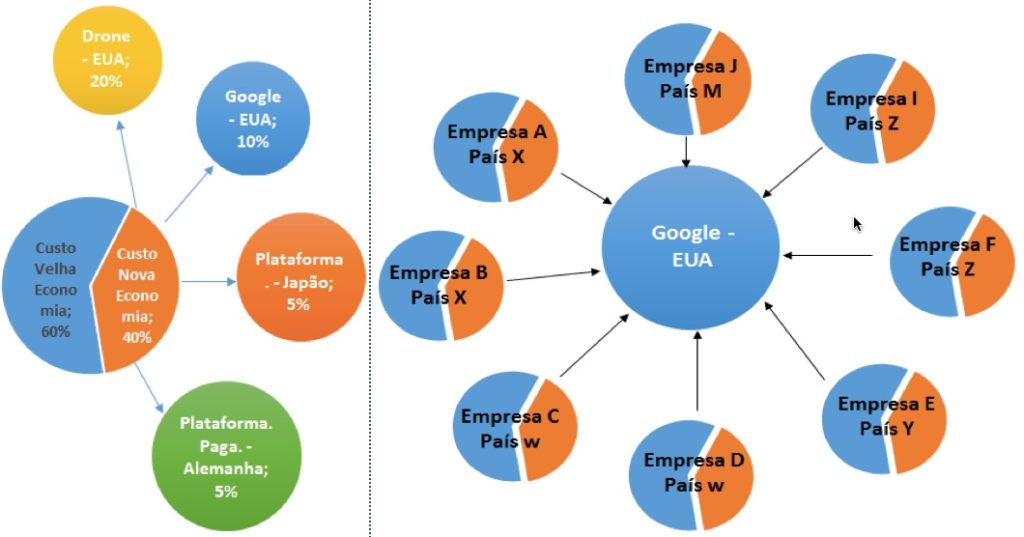

A consolidação do mercado global de e-commerce está se tornando desafio crescente para empresas locais ou entrantes competirem com “superestrelas” como a Amazon. A lógica do winner-takes-all explica as aquisições e fusões defensivas de grandes varejistas. No fundo, é uma competição não mais por nichos de mercados, mas uma busca pela sobrevivência. Afinal, já há sinais de que as plataformas de fornecimento cuidarão de quase tudo que o consumidor precisa e deseja comprar. Como resultado, o único caminho para os varejistas locais, principalmente as lojas de médio e pequeno portes, é vender nessas megaplataformas ou marketplaces se subjugando às regras do jogo e imposições das plataformas (há algo ainda mais importante aqui, que é o fato de a plataforma capturar e usar todos os dados originados da relação entre o consumidor e o lojista – mas isto será objeto de outro post).

Apesar de paralisadas as negociações, o Tratado da Parceria Transpacífica (TPP, na sigla em inglês) cumpriu papel importante ao revelar que o e-commerce é uma das novas arenas de “luta” no comércio mundial. Basicamente, o TPP pretendeu determinar os rumos da economia digital ao definir regras e procedimentos, incluindo o comércio eletrônico de bens e serviços, e temas como padrões, regras e tarifas sobre produtos digitais, localização de servidores, códigos fonte, etc. – todos considerados como “barreiras” aos mercados dos gigantes digitais do e-commerce. Assim, o TPP teria consequências contundentes para os seus signatários e também para os não signatários, em particular para o espaço de formulação de políticas públicas para o setor de serviços e para o e-commerce. Apesar de estar atualmente paralisado, o TPP se tornou inspiração e ponto de partida para as novas negociações comerciais.

Para economias em desenvolvimento, a atenção a essas condições deve ser redobrada, pois a participação em acordos que tratam do comércio eletrônico sem um cuidadoso debate interno sobre onde queremos chegar e o que precisa ser feito poderá dificultar o desempenho do setor e até mesmo as perspectivas do crescimento econômico de médio e longo prazos. O caso do Chile é simbólico: o comércio de varejo do país já é dominado pelos gigantes globais do e-commerce.

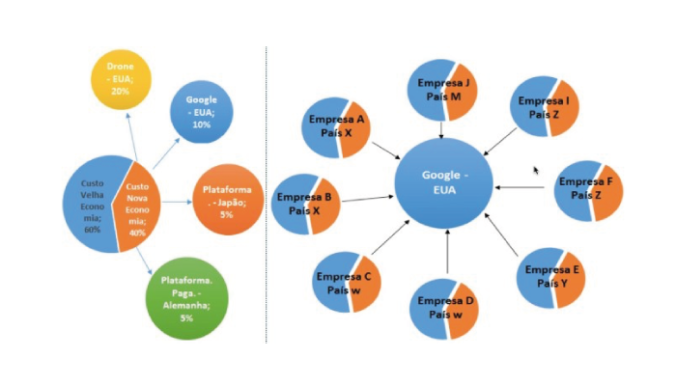

A corrida de ocupação dos espaços do e-commerce já tem players bem sucedidos, mas com estratégias distintas. A China praticamente fechou o mercado de e-commerce ao funcionamento de empresas americanas, como o Google e o Facebook, e limitou a ação da Amazon a vendas de bens que ela dispõe em seus próprios armazéns, impedindo-a de exercitar o seu superpoderoso braço de marketplace. Com isso, a China pavimentou o caminho para o desenvolvimento de novos gigantes como o Alibaba, JD.com e Weibo, que hoje já têm projeção global e são, juntos, substancialmente maiores que a Amazon. A China percebeu a sua condição de latecomer num setor crítico e usou ferramentas protecionistas para desenvolver a sua indústria digital nascente. Para empresas estrangeiras que podem operar na China, todos os dados devem ser depositados em servidores lá sediados.

Já os EUA estão empenhados na promoção de ampla liberalização e desregulamentação do mercado digital global, já que, à exceção das chinesas, quase todas as principais plataformas digitais globais são americanas, bem como o são as gigantes do e-commerce com maior presença no ocidente.

Os europeus, cientes dos efeito-rede e efeito-plataforma no mundo digital e no e-commerce, e temendo os efeitos de seu atraso nessas tecnologias, também estão jogando pesado em suas negociações comerciais com regiões menos desenvolvidas em prol da liberalização dos mercados de serviços, inclusive do e-commerce, em favor das suas empresas. Talvez não sejam apenas a preocupação concorrencial e com o bem estar do consumidor que expliquem as recentes multas bilionárias para a Microsoft e Google impostas pelas autoridades de competição de Bruxelas.

EUA e China são dois modelos extremos. O Brasil não é um líder digital e, por isso, agendas ultra-liberalizantes ou ultra-protecionistas devem ser vistas com cautela. Mas o Brasil não pode se enclausurar e proteger a ineficiência, sob pena de repetir os conhecidos erros do passado que ajudaram a nos trazer aqui. Talvez o mais razoável seja desenvolver uma estratégia que leve os operadores internacionais da economia digital a estabelecerem bases operacionais no Brasil (com servidores e abertura de código fonte) e formarem clusters digitais nacionais com parceiros locais.

Nessa discussão, também será preciso levar em conta que o comércio de varejo é, de longe, o setor que mais emprega no Brasil, em especial pessoas com pouca qualificação, bem como um dos setores que mais recolhem ICMS. A eventual expansão do e-commerce internacional no país não será, portanto, neutra em efeitos sociais nem fiscais, incluindo ali os impactos nos recolhimentos e nos benefícios previdenciários.

Uma estratégia nacional para inserir o Brasil na economia digital global deveria incluir ações em ao menos três direções: regulamentação interna do comércio eletrônico; construção de “capabilities”; e inserção internacional.

A regulação interna do comércio eletrônico deve partir do pressuposto de que esse não é um mero canal de vendas remoto, pois as modernas tecnologias permitem experiências de compra e venda tão ou mais completas quanto às do mundo real. Isso traz implicações para os direitos do consumidor, direito econômico (defesa da concorrência, mais especificamente), tributação, entre outros. Além disso, o Marco Civil da Internet e toda a sua regulamentação devem ser pensados numa perspectiva de desenvolvimento econômico, para além das questões sobre democracia e liberdade de expressão. Até mesmo a infraestrutura de transportes e armazenamento e suas regras precisam se adaptar para comportarem uma maior demanda por entregas rápidas, com extensa capilaridade e com projeção internacional. Também é preciso simplificar leis e normas. Porém, algumas das iniciativas recentes requerem atenção. Exemplo disso é a lei – suspensa por liminar no STF – que obriga varejistas online a recolherem ICMS em dois estados em transações interestaduais.

A construção de capabilities é uma tema especialmente importante. Apesar da tendência de consolidação do varejo eletrônico, ainda existe possibilidade de crescimento do mercado, especialmente o de nichos. Análise feita pela FedEx aponta que os segmentos de varejo eletrônico de médio porte crescem mais rapidamente que o segmento de massa. Isso ocorre pela possibilidade de prestação de vendas online e serviços com maior customização e especialização. Obviamente, isso faz parte de uma cultura empresarial na qual a possibilidade de contribuição do governo está centrada numa política de ambiente de negócios e incentivos à inovação e ao capital humano que incorporem, desde a alfabetização, o contato e a aprendizagem de linguagens de programação, machine learning e tecnologias digitais.

Finalmente, a inserção internacional deve ser o farol que orienta os dois pilares anteriores. Para isso, o país precisa amadurecer rapidamente seus planos de abertura comercial, inclusive com vistas à conquista de mercados externos. Manter a economia fechada será um equívoco; abrir o mercado digital de forma apressada sem um plano estratégico será outro equívoco.

Mas que uma coisa fique clara: o Brasil está atrasado na agenda da economia digital, que é a verdadeira guerra dos tronos do século XXI. Embora o momento atual seja de reformas estruturais que estabilizem e reorganizem a economia, é preciso ter clareza do contexto e propor políticas públicas que pensem as fronteiras econômicas do futuro. O que não podemos é esperar que o dirigismo estatal ou que o mercado por si só apareçam com soluções que parem de pé neste complexo novo mundo. Elas simplesmente não aparecerão.

Comentários