O comércio cria valor ao fornecer conveniência e praticidade aos consumidores. No atacado ou a varejo, é um segmento do setor de serviços, uma atividade definida pela compra para revenda, sem transformação significante, de bens novos e usados. O comércio atacadista presta serviços que são consumidos predominantemente pelas empresas enquanto o varejista fornece serviços consumidos predominantemente pelas famílias, embora ambos sejam “serviços tradicionais” (Eichengreen e Gupta, 2009; OCDE) e tipicamente de custos (Arbache, 2014).

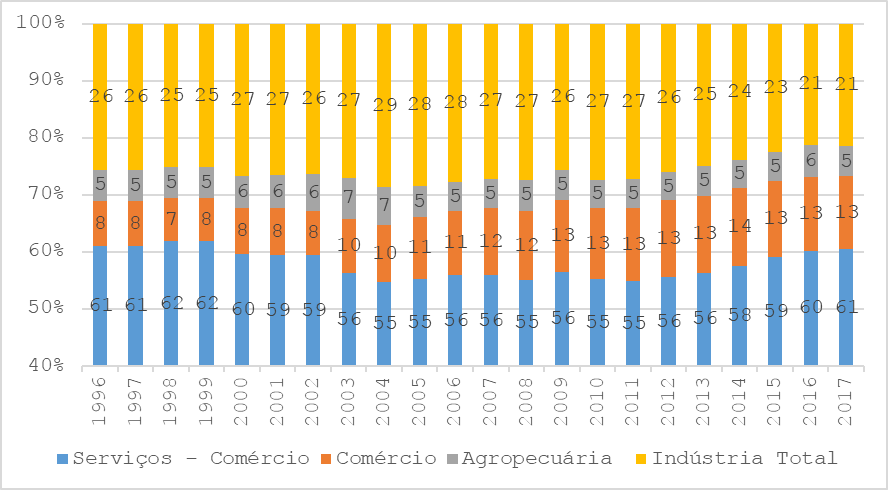

O setor de comércio ganhou importância econômica nas últimas duas décadas, uma vez que sua participação no Produto Interno Bruto (PIB), que se manteve relativamente estável e em torno de 8% entre 1996 e 2002, subiu continuamente até atingir 13,6% em 2014, número em torno do qual permaneceu no triênio seguinte (Figura 1). Ademais, o valor adicionado pelo setor acelerou mais rapidamente que todos os demais setores econômicos entre o final da década de noventa e o início da crise de 2015-2016 e, dentro do setor de serviços em geral, o comércio também foi o segmento que mais se destacou no período. Assim, considerando que o setor de serviços exclusive comércio manteve participação relativamente estável no PIB (61%), a relevância econômica que o setor de serviços como um todo ganhou nas últimas duas décadas – passando de cerca de 69% para 73% – pode ser atribuída principalmente ao crescimento do comércio atacadista e varejista.

Figura 1 – Participação dos setores econômicos no valor adicionado (%) – 1996 – 2017

Elaboração própria com dados das Contas Nacionais/IBGE.

Isso ocorreu porque o consumo privado foi o principal motor do crescimento econômico nos últimos anos. Vale notar que essa aceleração relativa do comércio é recente, uma vez que o segmento representou em torno de 30% do PIB de serviços entre as décadas de 1950 e 1970, caiu para pouco mais de 20% no início da década de 1980, chegou a 12% em 2000 e, em 2014, em razão do exposto, registrou 19% do PIB do setor de serviços no Brasil, conforme apresentado em Arbache (2014).

Em termos de participação no emprego, o comércio absorve cerca de 20% da mão de obra, possui uma taxa de informalidade no mercado de trabalho bastante elevada, mas em queda no período recente, assim como uma alta taxa de rotatividade. Estudos mostram que pelo menos até 2003 a incidência de relações informais no comércio se encontrava acima de 50% e foi de cerca de 30% em 2009, diminuindo o hiato setorial em relação a indústria, por exemplo. Ademais, entre 2000 e 2009, o comércio foi uma das atividades que se destacaram no aumento da participação do setor formal no valor adicionado total (Barbosa Filho e Moura, 2012; Amitrano e Squeff, 2016; Ramos e Ferreira, 2015).

Os dados da Pesquisa Anual do Comércio (PAC)[1] mostram que, em 2015, o Brasil tinha 1,6 milhão de empresas comerciais que geraram R$ 3,1 trilhões de receita operacional líquida e R$ 550,5 bilhões de valor adicionado bruto, e pagaram R$ 206,3 bilhões em salários, retiradas e outras remunerações a 10,3 milhões de trabalhadores. O segmento varejista destaca-se em termos de mão de obra (73%), número de empresas e unidades locais (80%), salários e outras remunerações (62%), e geração de valor adicionado (54%), e ainda responde por cerca de 45% da receita operacional líquida do comércio no Brasil. O comércio por atacado também gera atualmente em torno de 45% da receita, mas possui cerca de 17% da população ocupada e 12% das empresas, pagando pouco mais de 25% das remunerações e gerando 37% do valor adicionado. O comércio de veículos, peças e motocicletas perdeu relevância para os demais recentemente, ficando sua representatividade em torno de 10% do total nas principais variáveis em 2015. Em termos de distribuição geográfica, a região sudeste representou pouco mais de 50% de participação nas principais variáveis do comércio.

A estrutura da oferta no setor de comércio é complexa, em geral com inúmeras pequenas empresas atuando no varejo, tanto em ramos especializados quanto não-especializados, mas também há presença de grandes redes com maior poder de barganha sobre os fornecedores, como também pequenas, médias e grandes redes atuando no atacado. Em relação ao tamanho das empresas, existe uma heterogeneidade entre os segmentos. Por exemplo, as empresas com até 19 pessoas ocupadas em 2015 empregavam quase 60% do pessoal ocupado tanto nos segmentos de comércio de veículos, peças e motocicletas quanto no varejista, enquanto no atacado elas empregaram menos de um terço do total. O que se observa de padrão no atacado e no varejo em relação à faixa de pessoal é que a geração de emprego e a massa de remunerações está avançando menos rapidamente nas firmas menores (com até 19 pessoas ocupadas) do que nas demais. No comércio varejista, este fenômeno é observado também em termos de geração de receita e de valor adicionado.

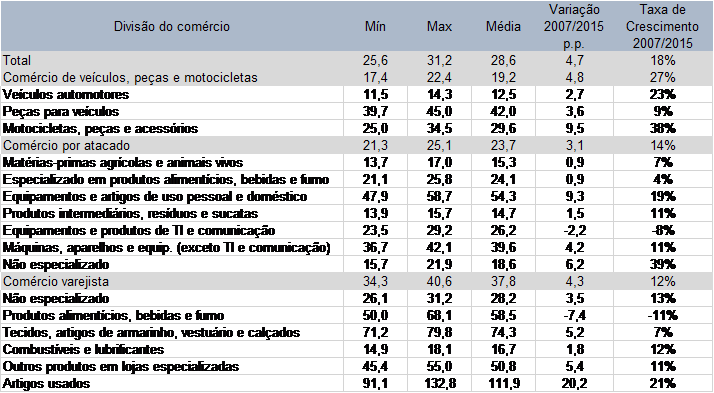

Existe uma heterogeneidade também em relação às margens de comercialização, que é o resultado obtido pelo esforço de venda, deduzidos os custos de aquisição das mercadorias pelas empresas (Figura 2). Entre 2007 e 2015, houve crescimento da margem em 14 dos 16 segmentos a dois dígitos de classificação[2]. A análise mais detalhada (a quatro dígitos da CNAE) mostra que o comércio de combustíveis e lubrificantes é o que trabalha com a menor margem de todos os segmentos: as médias entre 2007 e 2015 foram de 8,4% no atacado (distribuição) e 16,7% no varejo (postos revendedores). Produtos farmacêuticos, eletrodomésticos e móveis ficam em torno de 60% e o comércio de artigos usados trabalhou na média com margem de 111,9% no período.

Figura 2 – Taxa de margem de comercialização (%) – 2007 – 2015

Elaboração própria com dados da PAC/IBGE.

Em síntese, a adoção de um modelo de crescimento via estímulo ao consumo levou o comércio a ganhar importância relativa no período recente, sendo ele um dos principais elementos a explicar o ganho de relevância do setor de serviços no PIB nas últimas duas décadas. O segmento é um grande demandante de mão de obra, ainda possui uma taxa de informalidade elevada, embora em queda, e uma alta taxa de rotatividade. A estrutura da oferta é heterogênea, as margens de comercialização são bastante distintas entre os segmentos, e observa-se que a geração de emprego e a massa de remunerações está avançando mais rapidamente nas firmas maiores.

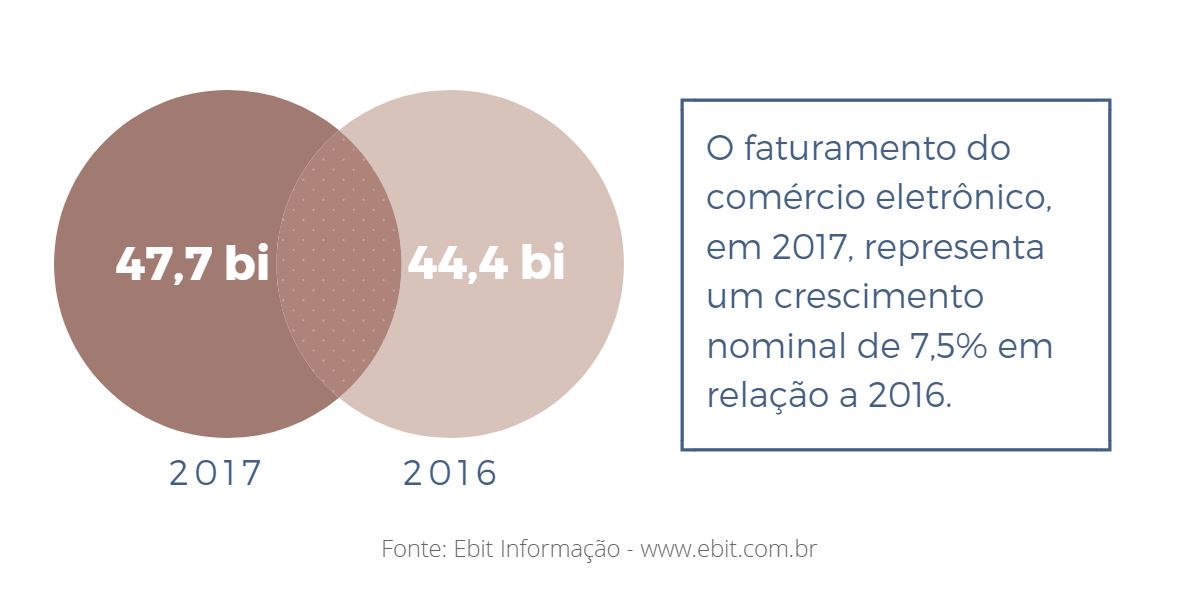

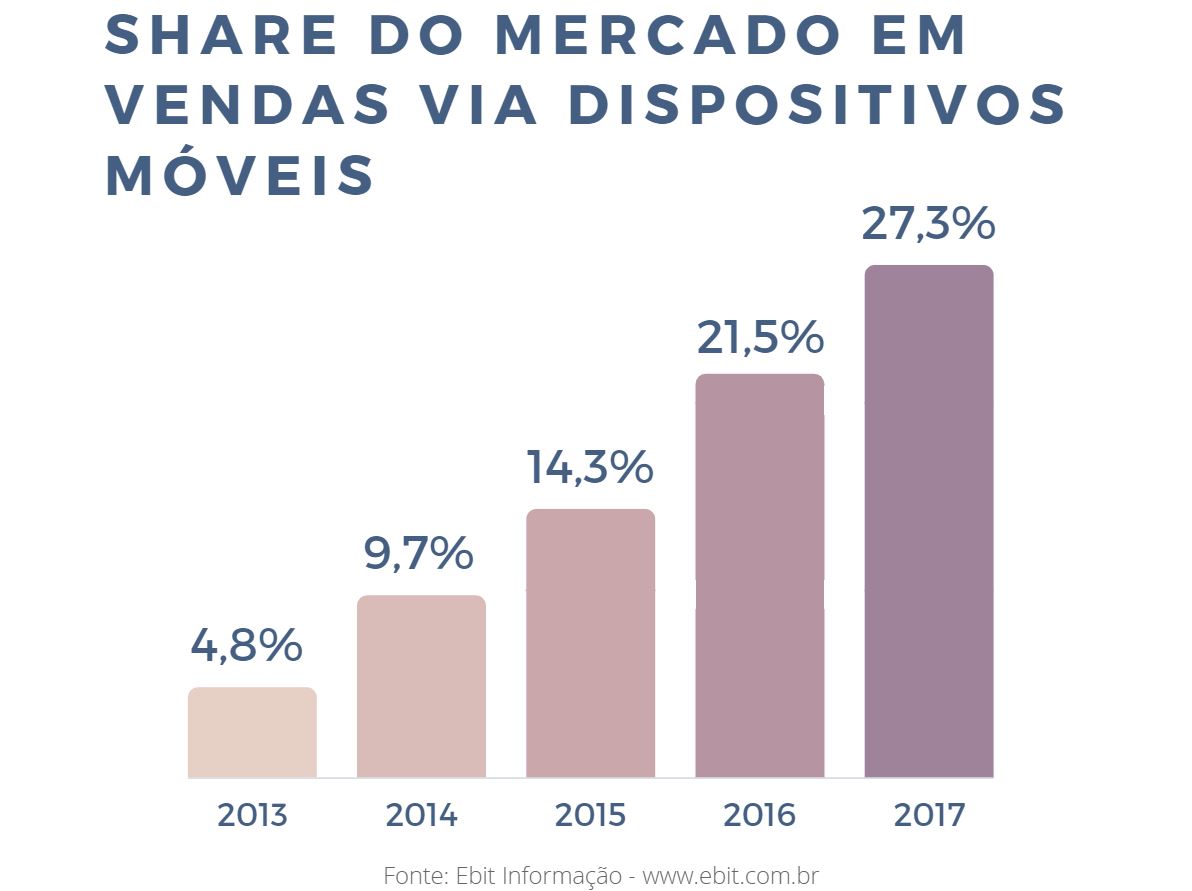

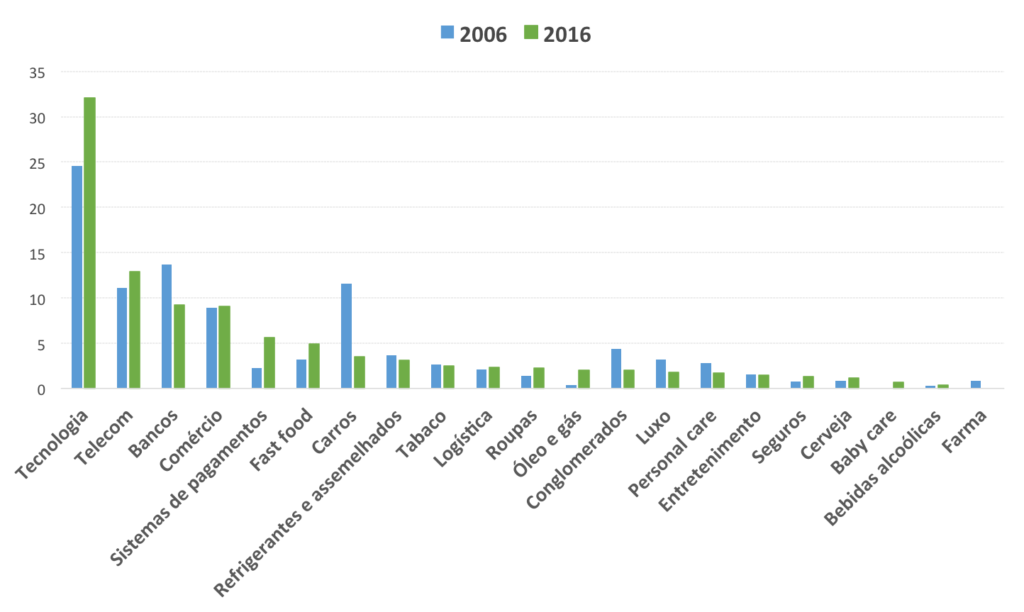

Por fim, destaca-se que para as empresas comerciais prestarem seus serviços, elas demandam uma série de outros serviços ofertados por outras empresas e por profissionais autônomos. Em razão da revolução digital, mudanças estão fazendo surgir novas formas de negócios nos segmentos varejistas e atacadistas e ocasionando um aumento da importância relativa do setor dos serviços de valor na estrutura de custos das empresas comerciais. Conforme mostrado em post anterior, o e-commerce, por exemplo, tem crescido significativamente no mundo todo e 90% das transações são entre empresas (B2B). O aumento da relevância de serviços na produção de outros setores vem sendo chamado de “servicização” da economia (Arbache, 2014; European Comission, 2014; OECD, 2014) de modo que explorar de maneira adequada essa relação é estratégia fundamental para o crescimento econômico. Em um próximo post veremos a importância dos serviços como insumo intermediário das atividades comerciais e a heterogeneidade desse consumo entre os principais segmentos.

Referências Bibliográficas

ARBACHE, J. Serviços e competitividade industrial no Brasil. Confederação Nacional da Indústria (Org.) . CNI, 2014.

EICHENGREEN, B., e GUPTA, P. The two waves of service sector growth. NBER. Working Paper, n. 14968, 2009.

EUROPEAN COMMISION. High-Level Group on Business Services – Final Report, 2014.

OECD – Organisation for Economic Co-operation and Development. OECD Perspectives on Global Development 2014: Boosting Productivity to Avoid the Middle Income Trap. Paris, 2014.

RAMOS, L.; FERREIRA, V. Padrões espacial e setorial da evolução da informalidade no Brasil – 1001 – 2003. Texto para Discussão 1099. IPEA, Rio de Janeiro, 2005.

[1] Os segmentos empresariais do comércio brasileiro, no âmbito da PAC, são organizados e tabulados em três categorias distintas: a) Comércio de veículos automotores, peças e motocicletas; b) Comércio por atacado; e comércio varejista.

[2] Exclusive representantes e agentes de comércio.

Comentários