Situada entre meados do século XIX e a Primeira Guerra Mundial, a primeira era da globalização financeira foi marcada por um crescimento sem precedente dos fluxos internacionais de capital. À época, os escassos controles sobre a entrada de capital estrangeiro eram exercidos com a finalidade de limitar a influência estrangeira sobre empresas e setores relevantes da economia de maneira a evitar submissão aos países exportadores de capital. Por exemplo, em 1909, a Alemanha estabeleceu limites ao controle das minas de carvão por estrangeiros.

O reestabelecimento dos fluxos de capital após a Primeira Guerra Mundial levou o mesmo país a cunhar o termo überfremdung, que significa “superestrangeirização”, para traduzir as preocupações sobre uma entrada excessiva de capital estrangeiro na década de 1920. Essas preocupações se solidificariam com a crise alemã do início dos anos 1930 e o seu alastramento ao continente europeu, relegando os fluxos de capital ao papel de desestabilizadores econômicos. O que sucedeu, nos países avançados, foi uma escalada de controles de capital (e protecionismo comercial) que só começaria a ser substancialmente revertida na década de 1970.

O abandono do padrão dólar-ouro, a crescente internacionalização da atividade comercial, o desejo europeu de integração regional e o advento de teorias econômicas liberais contribuíram para que os controles de capital nas economias avançadas fossem retirados gradualmente. No começo da década de 2000, tornaram-se basicamente inexistentes, assim como na primeira era da globalização financeira. Da mesma maneira, os membros da OCDE retiraram a maioria das restrições ao investimento estrangeiro direto (IED), uma forma específica de controle de capital. A überfremdung se perderia do domínio da linguagem econômica para adquirir significado em outras temáticas, como imigração e xenofobia. Entretanto, desdobramentos recentes apontam que a expressão alemã poderá renascer no contexto da globalização financeira.

Lançado em 2015, o plano decenal Made in China 2025 procura subir um degrau e colocar o país na vanguarda da Indústria 4.0. Em 2016, as aquisições de empresas estrangeiras, um dos instrumentos para atingir o objetivo chinês, somaram aproximadamente US$56 bilhões na União Europeia e nos Estados Unidos e estão sofrendo crescente resistência política nessas economias. Um caso emblemático é a compra da produtora de chips alemã Aixtron pela chinesa Fujian, que recebeu o veto presidencial americano no mês passado – o terceiro na história do país –, alegadamente por questões de segurança nacional.

Historicamente, restrições ao IED se concentraram em setores ligados à segurança nacional e geralmente oligopolizados, como transporte e energia. Entretanto, assegurar a integridade nacional pode, aparentemente, se tornar indissociável de impedir a estrangeirização de ativos em setores estratégicos da economia. A transferência de nacionalidade do ativo é ainda mais dificultada se a natureza da cooperação econômica externa do país investidor estiver em cheque. Sendo o carvão insumo essencial para o desenvolvimento da indústria alemã no começo do século XX, entende-se, assim, a imposição pelo país de limites ao controle de suas minas por estrangeiros. Ademais, a medida visava conter a influência da então rival política e econômica, a França.

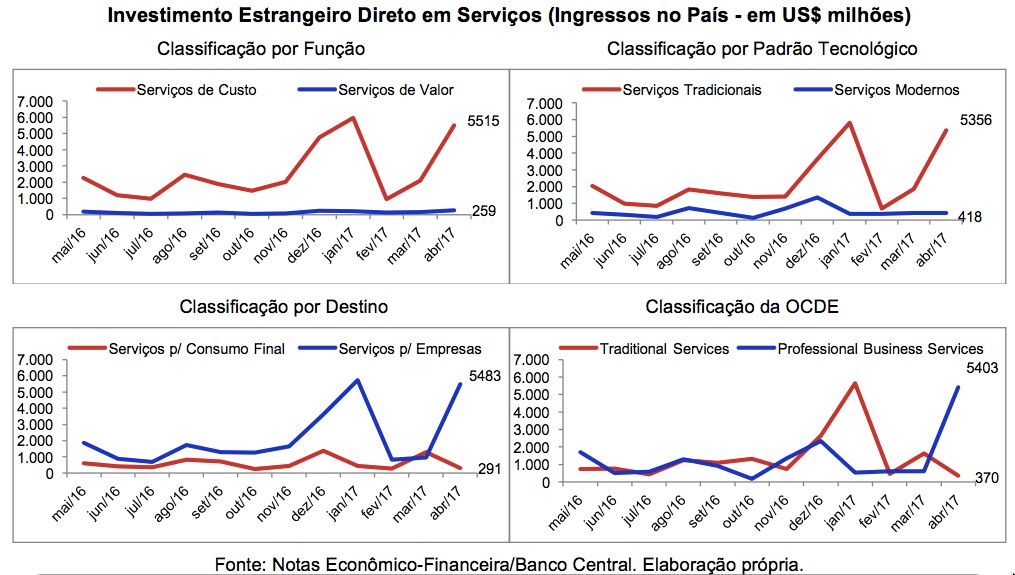

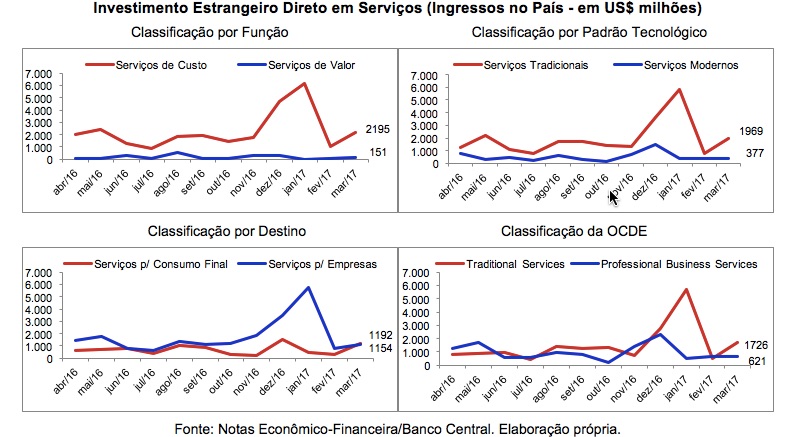

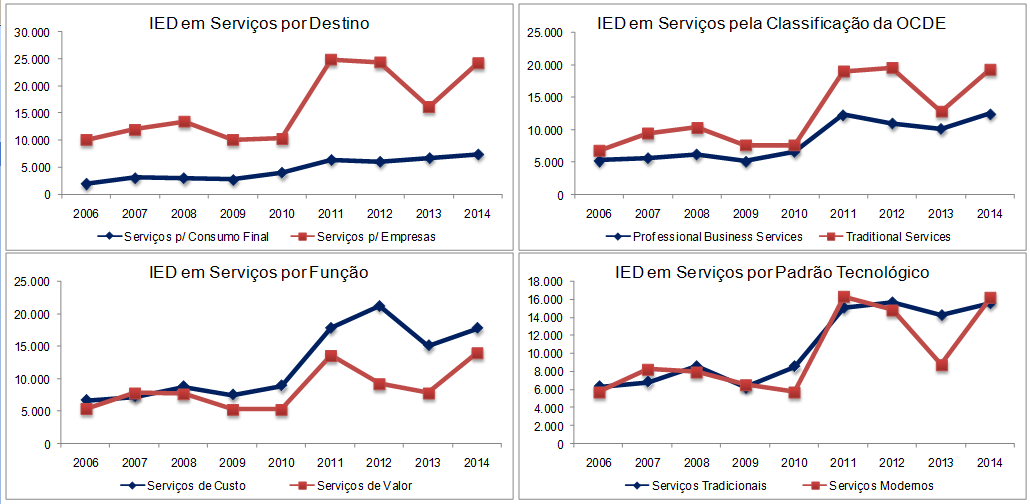

O carvão não possui hoje o mesmo papel na geração de riqueza que tinha um século atrás: o combustível de uma economia avançada passou a ser a combinação virtuosa entre indústria e serviços, fornecendo produtos especializados, de alto valor agregado. O desafio para a transição econômica chinesa não reside, portanto, apenas em balancear a economia a favor do consumo, mas, também, em alterar a estrutura econômica para elevar a densidade industrial e fortalecer a geração de serviços de valor. Se, por um lado, a aquisição de empresas estrangeiras de alta tecnologia é considerada fundamental à transição chinesa, por outro, pode afetar a estrutura econômica e arriscar a competitividade de alguns países avançados, suscitando questionamentos quanto à conveniência da operação.

A alegada concorrência desleal chinesa, haja vista o forte envolvimento estatal na política industrial e a assimetria na abertura ao IED, fortalece ainda mais a argumentação a favor de restrições às aquisições estrangeiras, que vem ganhando ímpeto no alto escalão político das economias avançadas. O ministro da economia alemão, Sigmar Gabriel, e a primeira-ministra do Reino Unido, Theresa May, se declararam favoráveis à reintrodução de controles de capital ao se defrontarem com um arcabouço regulatório que, após décadas de liberalização financeira, dificulta exercer escrutínio sobre a aquisição de empresas por estrangeiros. Entretanto, os recentes desdobramentos permitem apenas conjecturar se o veto de Barack Obama marcará o ressurgimento dos controles ao investimento estrangeiro.

A intensificação da integração internacional econômica nas últimas cinco décadas, que tem como um dos pilares a liberalização das transações financeiras, é apontada como uma das razões para o recente fortalecimento do próprio sentimento antiglobalização. O apoio popular ao protecionismo nos países avançados já foi internalizado nas campanhas políticas e poderá ser institucionalizado futuramente. Ainda que cautelosamente, é inevitável comparar o atual momento à Grande Depressão, cujo desfecho impediu a manutenção da ordem financeira internacional liberal precedente. Somando-se ao contexto atual o inerente embate entre as economias avançadas e a China, fica a interrogação: estaria a überfremdung lentamente retornando à linguagem econômica?

Renan Abrantes de Sousa é mestrando em Economia na UnB e analista no Banco Central do Brasil. Renan Abrantes de Sousa é mestrando em Economia na UnB e analista no Banco Central do Brasil. |

Comentários