Ainda me lembro do tempo em que o Facebook não existia. Também lembro a economia de palavras nas ligações internacionais em que cada segundo tinha peso de ouro. Hoje, Facebook e WhatsApp estão ambos no meu celular, à disposição para facilitar diferentes tipos de interação a quase nenhuma ou mesmo a muitas milhas de distância.

O tema deste post é a junção desses dois gigantes. Ou melhor, do gigante Facebook e do pequeno gigante, WhatsApp, cujo faturamento à época da operação não atingia os patamares de notificação de muitas autoridades antitruste, inclusive do Conselho Administrativo de Defesa Econômica (Cade)[1]. O ano era 2014, ano da fatídica Copa do Mundo no Brasil e da sanção do nosso Marco Civil da Internet. O Facebook anunciara sua intenção de adquirir o WhatsApp em fevereiro e tanto a Federal Trade Commission (FTC) quanto a European Comission (Comissão Europeia), as autoridades antitruste dos Estados Unidos e da União Europeia, respectivamente, aprovaram a operação sem restrições. E o que levou essas duas autoridades a tal decisão?

No caso do FTC, não há documentos públicos que detalhem as motivações da autoridade (salvo melhor juízo ou melhor busca no Google ou no buscador de sua escolha). A Comissão Europeia, por sua vez, explicitou o caminho de análise que a levou a aprovar a operação sem restrições. É esse caminho, ou ao menos parte dele, que convidamos o leitor a trilhar[2]:

A Comissão Europeia avaliou se a operação traria potenciais problemas concorrenciais com foco em 3 mercados:

- Comunicação de consumidores (consumer communications services)

- Rede sociais (social networking services)

- Publicidade online (online advertising services)

Neste post, discutiremos um pouco dos mercados “1” e “3”.

No caso de comunicação de consumidores, um dos focos da autoridade europeia foi definir o mercado relevante para análise em termos de produto. Por exemplo, seriam serviços de comunicação eletrônica tradicionais como SMS, ligações de voz e email substitutos dos aplicativos de comunicação Facebook Messenger e WhatsApp? Seriam estes dois últimos competidores próximos entre si? Quanto menos substitutos para esses serviços, maior a probabilidade de exercício de poder de mercado pelas empresas que se uniam, uma vez que os consumidores “não teriam para onde fugir” em caso de piora dos serviços, por exemplo.

Algumas possíveis segmentações do mercado de comunicação consideradas pela Comissão, mas descartadas, foram por tipo de usuário (consumidor x empresas), funcionalidade (mensagem de texto, mensagem por foto, vídeo etc.) e sistema operacional. Uma segmentação relevante foi a de plataforma, ou seja, se o serviço estava disponível em smartphones, computadores etc. Finalmente, a Comissão preferiu não adotar uma definição precisa do mercado relevante, mas utilizar a visão mais restrita e, portanto, mais conservadora para sua análise: a do mercado de “aplicativos de comunicação para smartphones”.

Para a avaliação dos efeitos da operação sobre esse mercado, três fatores merecem destaque: switching costs; multihoming e efeitos de rede:

Switching costs referem-se a custos de mudança, ou seja, qual o custo que um usuário teria para deixar de usar um aplicativo de comunicação e passar a utilizar outro? Se os serviços do Facebook Messenger ou do WhatsApp se deteriorassem após a operação, qual seria o custo do usuário para migrar para outro aplicativo? Quanto mais altos esses custos, maiores os riscos da operação.

Com base em sua análise, a Comissão entendeu que os switching costs eram baixos, tendo em vista que (i) todos os aplicativos de comunicação eram oferecidos de graça ou a preços muito baixos; (ii) que o download de tais aplicativos era realizável com facilidade em smartphones, e que mais de um aplicativo poderiam coexistir no mesmo aparelho sem tomar muito de sua capacidade; (iii) que, uma vez instalados, os usuários podiam trocar de aplicativo rapidamente; (iv) que a utilização de tais aplicativos requeria custos mínimos de aprendizagem; e (v) que informações e reviews sobre novos aplicativos de comunicação estavam facilmente disponíveis em lojas de aplicativos.

Além disso, a Comissão obteve evidências de que os usuários geralmente realizavam multi-homing, isto é, que os usuários tinham instalado e utilizavam no mesmo aparelho celular diferentes aplicativos de comunicação: entre 80% e 90% dos usuários na Espaço Econômico Europeu usavam mais de um aplicativo de comunicação por mês, enquanto 50% a 60% usavam mais de um desses serviços em base diária.

Outro fator importante na análise da Comissão foi verificar se havia evidência de que o Facebook Messenger ou o WhatsApp viessem pré-instalados em grande parte dos celulares. Caso sim, poderia haver switching costs mais relevantes, tendo em vista o “viés do status quo” associado ao comportamento inercial dos consumidores. Como não houve evidências nesse sentido, a Comissão entendeu que os switching costs eram relativamente baixos.

Por outro lado, a Comissão reconheceu a existência de switching costs associados à necessidade de recriar a rede de contatos em caso de troca de aplicativo de comunicação, isto é, custos associados aos efeitos de rede. Efeitos de rede ocorrem quando o valor de um produto ou serviço aumenta com o número de usuários do produto ou serviço. Quanto mais usuários uma plataforma de comunicação possui, mais interessante ela se torna para os usuários. Qual o valor de um telefone, por exemplo, se não temos a quem ligar? Qual o valor de estar numa rede social, em que nenhum dos nossos contatos está?

A Comissão entendeu que a existência de efeitos de rede de fato gerava switching costs para o usuário e poderia constituir uma barreira à entrada de um concorrente. Contudo, mitigou a importância desse efeito, tendo em vista que o setor era altamente dinâmico, que os outros fatores descritos anteriormente minimizavam os switching costs e que não havia outras barreiras à entrada/expansão significativas. Além disso, nem o Facebook nem o WhatsApp (as ditas Requerentes) detinham controle de alguma parte essencial da rede ou de algum dos sistemas operacionais. Em outras palavras, a Comissão entendeu que os efeitos de rede não eram suficientes para blindar as Requerentes das pressões competitivas advindas de aplicativos concorrentes e de potenciais entrantes.

Em contrapartida, a Comissão também avaliou se a operação poderia aumentar tais efeitos de rede, o que ocorreria se houvesse algum tipo de integração entre o Facebook e o WhatsApp. Uma das possibilidades dessa integração seria a comunicação entre plataformas, que permitisse que usuários do Facebook e do WhatsApp se comunicassem entre si. Contudo, as Requerentes informaram que tal integração enfrentava dificuldades técnicas significativas, tendo em vista dois pontos principais: (i) a necessidade de realizar a correspondência (matching) entre os IDs dos usuários; e (ii) a arquitetura técnica diferente utilizada pelo Facebook e pelo WhatsApp, esta última baseada na nuvem, enquanto aquela não.

Um dos obstáculos associados ao matching era que o identificador do Facebook se baseava em um Facebook ID, enquanto o identificador do WhatsApp se baseava em um número de telefone. Assim, no caso de integração, os usuários teriam que aceitar manualmente esse matching, o que poderia levar parte deles – aqueles insatisfeitos com a integração – a deixar os serviços.

A Comissão avaliou, então, que tal integração parecia improvável, dada sua viabilidade técnica remota e os riscos associados a ela. Além disso, considerou que, mesmo que houvesse integração, o potencial aumento dos efeitos de rede seria mitigado pela sobreposição significativa entre as bases de usuários do Facebook e WhatsApp.

O terceiro mercado analisado foi o de publicidade online. Para essa discussão, é importante introduzir o conceito de plataformas de múltiplos lados. O Facebook, assim como o Google e Uber, são exemplos de plataformas de múltiplos lados. De forma bastante simplificada, isso significa que essas plataformas servem como matchmakers que unem diferentes grupos de usuários.

No caso do Facebook, quando utilizamos as funcionalidades de rede social, somos um dos lados da plataforma. Utilizamos os serviços do Facebook, sem a necessidade de pagar alguma taxa monetária pelo serviço. Mas como qualquer outro negócio, o Facebook precisa se monetizar. Isso é feito no outro lado da plataforma, composto pelos anunciantes que pagam ao Facebook para veicular anúncios para os seus usuários. Portanto, o que o Facebook faz é o match entre nós, usuários, e os anunciantes.

Ora, mas o WhatsApp não tinha e ainda não tem serviços de publicidade. Por que, então, esse lado poderia ter relevância para a análise antitruste? Uma das respostas é justamente a possibilidade de o WhatsApp passar a ter publicidade após a operação. A outra é Big Data. O que torna o Facebook tão competitivo em direcionar anúncios específicos a cada um de nós é que ele conhece (até muito bem) a cada um de nós. Além de todos os dados cadastrais que fornecemos, toda vez que clicamos em algum link no Facebook, ou demoramos um pouco mais num post, revelamos um pouco de nossos interesses e particularidades.

Esses dados associados à utilização de algoritmos permitem à máquina aprender um pouco mais sobre nós (é o tal do machine learning), conseguindo nos direcionar conteúdo e anúncios cada vez mais personalizados. A integração da base de dados do Facebook com a do WhatsApp poderia, portanto, gerar uma vantagem competitiva para o Facebook, que lhe permitiria melhor direcionar anúncios e obter poder de mercado em anúncios online. A detenção de todos esses dados poderia, assim, erguer barreiras à entrada para outros competidores.

A conclusão da Comissão Europeia foi que, mesmo com a integração, continuaria a existir um número significativo de provedores alternativos de anúncios direcionados (pense no Google, por exemplo) e que uma parcela significativa dos dados de usuários úteis para direcionamento de publicidade não era de exclusividade do Facebook, não havendo, portanto, um problema concorrencial.

Assim, já em 2014 a Comissão aprovou a operação e o Facebook adquiriu o WhatsApp. Como apresentado, em sua decisão, a Comissão considerou que não haveria viabilidade técnica de unir as bases de dados do Facebook e do WhatsApp, e que, conforme informado pelas Requerentes, não haveria intenção de o WhatsApp passar a atuar em plataformas de computador.

Como sabemos, hoje os serviços já são integrados e é possível utilizar o WhatsApp pelo computador. Esse foi um dos motivos que levou a Comissão Europeia a aplicar ao Facebook a primeira multa por enganosidade desde a Lei de Fusões de 2004.

Essa multa, de 110 milhões de euros[3], deveu-se ao fato de as Requerentes terem sido enganosas ou negligentes ao afirmar que não seria possível integrar os dados das duas plataformas. O que é interessante também, é que a Comissão não voltou atrás na sua decisão. Isso porque, como explicado, ela já afirmara que, mesmo que fosse possível unir as duas bases, ainda assim a operação não geraria problemas concorrenciais.

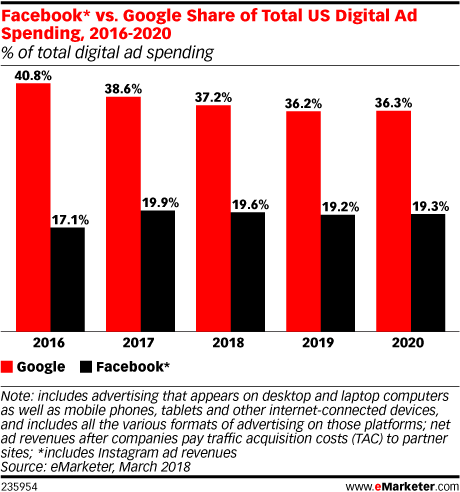

Hoje, mais da metade do mercado de anúncios nos Estados Unidos é concentrado nas mãos de Facebook e Google[4]. Isso nos traz algumas questões:

Fonte: https://www.emarketer.com/content/google-and-facebook-s-digital-dominance-fading-as-rivals-share-grows (Acesso em 09 de outubro de 2018).

A operação terá tornado o Facebook mais apto para rivalizar com o Google pelo lado de anúncios ou terá apenas reforçado um duopólio? Já possuindo uma base de usuários muito grande à época da operação, teria o WhatsApp conseguido expandir seus serviços e tornar-se um novo entrante no mercado de redes sociais para rivalizar com o Facebook, caso não tivesse sido por este adquirido? Qual terá sido o efeito da operação sobre fatores não-preço, como privacidade? O que terá incitado o post de um dos fundadores do WhatsApp, que deixou o Facebook no final de 2017: #deletefacebook?

Fonte: https://www.theguardian.com/technology/2018/mar/20/facebook-cambridge-analytica-whatsapp-delete Acesso em 09 de outubro de 2018.

Outra pergunta que o leitor atento deve estar a se fazer é… e o que tem a Rainha Vermelha a ver com este post? Ao trilhar o caminho da decisão da Comissão Europeia, foi possível nos deparar com novos termos, que só recentemente adentraram o vocabulário antitruste. Switching costs, efeitos de rede, multihoming, big data, todos esses são conceitos que vêm ganhando destaque com o avanço da economia digital e que motivaram a Autoridade de Concorrência alemã, por exemplo, a editar uma emenda[5] à sua legislação antitruste para que esses tópicos sejam levados em consideração na análise de “poder de mercado” em mercados digitais.

Para quem não se recorda da estória, a Rainha Vermelha explicava à maravilhada Alice que era preciso correr tanto quanto possível para permanecer no mesmo lugar[6]. O que vimos é que também no antitruste, essa máxima é válida: para as autoridades da concorrência, escritórios, estudiosos do assunto, você, estimado leitor, e, claro, as próprias empresas de tecnologia.

- “Segundo o artigo 88 da Lei 12.529/2011, com valores atualizados pela Portaria Interministerial 994, de 30 de maio de 2012, devem ser notificados ao Cade os atos de concentração, em qualquer setor da economia, em que pelo menos um dos grupos envolvidos na operação tenha registrado faturamento bruto anual ou volume de negócios total no Brasil, no ano anterior à operação, equivalente ou superior a R$ 750 milhões, e pelo menos um outro grupo envolvido na operação tenha registrado faturamento bruto anual ou volume de negócios total no Brasil, no ano anterior à operação, equivalente ou superior a R$ 75 milhões.” (http://www.cade.gov.br/servicos/perguntas-frequentes/perguntas-sobre-atos-de-concentracao-economica Acesso em 09 de outubro de 2018) ↑

- Este post traz apenas alguns aspectos da Decisão da Comissão Europeia. Para a análise detalhada, ver http://ec.europa.eu/competition/mergers/cases/decisions/m7217_20141003_20310_3962132_EN.pdf ↑

- Ver mais detalhes em http://ec.europa.eu/competition/mergers/cases/decisions/m8228_493_3.pdf ↑

- Fonte: https://www.appnexus.com/sites/default/files/whitepapers/guide-2018stats_2.pdf (slide 49). Acesso em 09 de outubro de 2018. ↑

- https://www.clearygottlieb.com/~/media/organize-archive/cgsh/files/2017/publications/alert-memos/2017_06_28-germany-adjusts-arc.pdf“(3a) In particular in the case of multi-sided markets and networks, in assessing the market position of an undertaking account shall also be taken of: 1. direct and indirect network effects, 2. the parallel use of services from different providers and the switching costs for users, 3. the undertaking’s economies of scale arising in connection with network effects, 4. the undertaking’s access to data relevant for competition, 5. innovation-driven competitive pressure.” http://www.gesetze-im-internet.de/englisch_gwb/englisch_gwb.html#p0066 ↑

- http://www.alice-in-wonderland.net/wp-content/uploads/through-the-looking-glass.pdf (“Now, HERE, you see, it takes all the running YOU can do, to keep in the same place.” p. 17) ↑

Comentários