Um dos argumentos mais populares para se explicar a baixa competitividade da economia brasileira é a infraestrutura defasada. De fato, a infraestrutura brasileira tem sido apontada como um dos principais obstáculos para a baixa competitividade das empresas. O indicador de competitividade do Fórum Econômico Mundial aponta o Brasil na 77ª posição dentre 140 países. No caso específico de indicadores de serviços de logística, o relatório mostra o Brasil na 111ª posição em infraestrutura de rodovias; 114ª posição em portos; e 93ª posição em transporte ferroviário. O relatório Doing Business do Banco Mundial mostra que a infraestrutura deficiente é um dos maiores empecilhos para se fazer negócios no Brasil.

As evidências empíricas sugerem que um dos principais problemas é o baixo investimento no setor. McKinsey (2013) mostra que enquanto o Brasil investe 2,2% do PIB em infraestrutura, os países em desenvolvimento investem, em média, 5,1% e a China 8,5%. Mussolini e Teles (2010) mostram evidências de que uma das causas da baixa produtividade total dos fatores no Brasil desde a década de 1970 é o baixo investimento público em infraestrutura.

Todos os setores padecem da infraestrutura deficiente. Porém, os impactos diferem. De um lado, serviços de logística têm grandes impactos nas atividades com cadeias de produção mais longas e que requerem muita articulação e movimentação de cargas – este é o caso de muitos segmentos industriais. De outro lado, serviços de logística são importantes para atividades commoditizadas, como soja e ferro gusa, cuja competitividade é muito dependente de custos baixos.

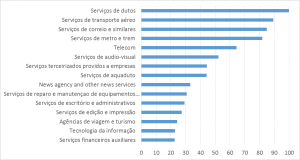

Arbache (2014) mostra que as despesas com transportes e fretes respondem por 16% do total de serviços intermediários consumidos pela indústria manufatureira, o terceiro maior item, ficando atrás somente de serviços financeiros e serviços industriais e de manutenção prestados por terceiros. Despesas com transportes e fretes no Brasil perfazem quase o dobro do que se observa internacionalmente a partir de matrizes de insumo-produto comparáveis.

São múltiplas as explicações dos elevados gastos com serviços de logística. Uma são as condições deficientes das infraestruturas, que elevam os custos operacionais das transportadoras e armadores. Mas há outras razões que também contribuem, incluindo a elevada carga tributária de 24% incidente sobre os serviços de transporte e a estrutura de mercado que, de um lado, é oligopolizada, quando se tratam de serviços mais sofisticados e, de outro, pulverizada, quando se tratam de serviços de cargas gerais.

De fato, Arbache (2015) mostra que as firmas de transporte rodoviário de cargas têm, em média, apenas 5,3 funcionários, sendo que 51,6% das firmas têm entre 0 e 2 funcionários, e que o setor é dominado por microempresas ou negócios individuais com pouco ou nenhum acesso a crédito e tecnologia. O setor de logística também padece de regulamentações que dificultam a competição em diversos segmentos do setor, o que reduz o espaço para inovações e aumento da eficiência.

Como resultado da limitação de oferta de infraestrutura e das características do setor de serviços de logística, os preços dos serviços são elevados, inflando a sua participação no consumo intermediário dos demais setores – no período 2007-2013, o custo do transporte de carga subiu pelo menos 50% mais que a inflação oficial.

Banco Mundial (2017) destaca que as deficiências de infraestrutura também se explicam pela baixa capacidade institucional e de planejamento, dificuldades de alocação de recursos orçamentários e problemas de execução e implementação de projetos.

A esta altura, como não é possível dar conta do enorme estoque de investimentos em infraestrutura não realizados no passado, será preciso priorizar. E a priorização deverá se basear tanto no modelo de intervenção pública no setor como nos objetivos econômicos e sociais que se quer atingir. A intervenção também deverá levar em conta a identificação dos maiores beneficiários diretos da infraestrutura e a capacidade deles pagarem pelos serviços (problema de ganhos públicos vs privados), de tal forma que haja uso mais eficiente dos recursos públicos e da participação privada na oferta e na operação.

A despeito da elevada importância, os serviços de logística servem primordialmente para reduzir custos e não para agregar valor e diferenciar produtos. Por isto, a melhoria desses serviços não deve ser vista como panaceia, mas sim como um dos requisitos para qualificar o país para entrar na competição global, e não para ganhar a competição.

Comentários