Um dos legados da famigerada greve dos caminhoneiros foi a divisão com a sociedade brasileira dos ônus da desoneração tributária do diesel. Ao afetar a meta de arrecadação e sendo pressionado para não aumentar a carga tributária, o governo federal deliberou cobrir o deficit provocado, pela redução ou eliminação, à toque de caixa, de diversos incentivos vigentes, como é o caso do Regime Especial de Reintegração de Valores Tributários para as Empresas Exportadoras -Reintegra.

O art. 21 da Lei nº 13.043/2014, com a disciplina do Decreto nº 9.393, de 30 de maio de 2018, reduziu a alíquota para os créditos do Reintegra de 2% para 0,1%, com vigência imediata, a despeito de a regulamentação anterior determinar que essa alíquota seria mantida até o final do exercício.

O Reintegra permite que empresas que exportam determinados produtos apurem crédito no valor de percentual fixado sobre a receita auferida na operação de exportação. A finalidade da restituição é a devolução de parte dos resíduos tributários da cadeia de produção de bens exportados, em consonância com o princípio de comércio internacional, de que não deverá haver a exportação de tributos. A Exposição de Motivos da Medida Provisória nº 540/2011, convertida, posteriormente, na Lei nº 12.546/2011, discorreu sobre a necessidade de combater as dificuldades das empresas exportadoras brasileiras. Os resíduos tributários existentes na cadeia produtiva de bens manufaturados reduz a competitividade de exportações brasileiras, pois representam de 5% a 10% do custo do produto exportado, a depender de fatores tais como a extensão da cadeia produtiva.

O Reintegra não se aplica aos serviços, apenas a produtos manufaturados. Mas a discussão que veio à baila com as medidas compensatórias decorrentes da greve dos caminhoneiros, trazidos pelos contribuintes exportadores prejudicados, é a indispensabilidade da eliminação dos resíduos tributários das cadeias de bens exportados.

Note-se que se a cumulatividade tributária afeta as mercadorias exportadas, os serviços padecem de uma deficiência na estrutura de tributação muito maior, considerando que a tributação sobre os serviços brasileira não dispõe de técnicas para a eliminação dos resíduos tributários.

A base de cálculo do imposto sobre serviços -ISS é o preço bruto do serviço, com alíquotas máxima de 5%, não se permitindo a dedução de insumos empregados na prestação de serviços, nem o quanto pago nas operações anteriores, de acordo com suas normas gerais, determinadas pela Lei Complementar n. 116/2003. A única exceção é o caso de serviços de construção civil, em relação aos quais há a previsão de dedução do valor de materiais e o das subempreitadas já oneradas pelo imposto.[1]

Em regra, não há a possibilidade de dedução dos materiais empregados para a prestação dos serviços, que já são gravados pelo IPI e pelo ICMS, gerando dupla imposição econômica, situação que não ocorrerá em ordenamentos jurídicos que tributam de forma unificada mercadorias e serviços.

Uma justificativa possível para a estrutura cumulativa do ISS é o fato de sua alíquota ser relativamente baixa, aliada ao fato de sua competência ser disseminada entre 5570 competências tributárias municipais: não oneraria demasiadamente aos contribuintes, ao mesmo passo que não ofereceria maiores dificuldades de fiscalização às administrações tributárias, pela simplicidade de sua estruturação.

Entretanto, sob a perspectiva do comércio exterior, da dificuldade de quantificação da carga tributária, que dependerá da configuração da cadeia de serviços, decorre a violação do princípio da não-discriminação, em desfavor do contribuinte brasileiro, pois o importado será onerado de forma distinta do fornecido internamente, uma vez que não é possível precisar a carga tributária interna.

A despeito de a alíquota máxima do ISS ser relativamente baixa, o que poderia compensar as múltiplas incidências ao longo da cadeia, não promove a neutralidade, vetor a ser perseguido por uma política tributária eficiente. Um dos efeitos de uma tributação cumulativa é a verticalização da cadeia, concentrando-se os diversos prestadores de serviço por razões alheias à eficiência do mercado, mas apenas para fugir à tributação.

Poder-se-ia se argumentar que não é inerente aos serviços a cumulatividade, pois, em geral, esgotam-se em uma única prestação, com algumas exceções, como nas hipóteses serviços de administração de outros serviços. Classicamente, os serviços não se inseririam em uma cadeia, isto é, esgotavam-se em uma única relação jurídica.

Todavia, o perfil das formas de serviços tem se alterado substancialmente em virtude da evolução tecnológica, tornando-se muito mais complexas e atreladas a diversos prestadores. A tendência é que quanto mais sofisticado o serviço, maior será a cadeia de prestadores e maior será o número de subcontratações de serviços, como o caso de serviços de engenharia e de elaboração de softwares.

Acresça-se que, segundo Anita Kon, ao longo do processo de internacionalização produtiva, os serviços, que numa visão tradicional, eram entendidos como não comercializáveis internacionalmente (non tradable), devido à sua intangibilidade e em vista de sua pouca representatividade nas pautas de exportação, mudaram o seu status. As mudanças tecnológicas e a intensificação do processo de globalização produtiva e comercial, incrementaram o fluxo de serviços, especialmente nas áreas de transporte, consultoria, comunicações, de maneira que o seu mercado internacional ampliou-se consideravelmente.[2]

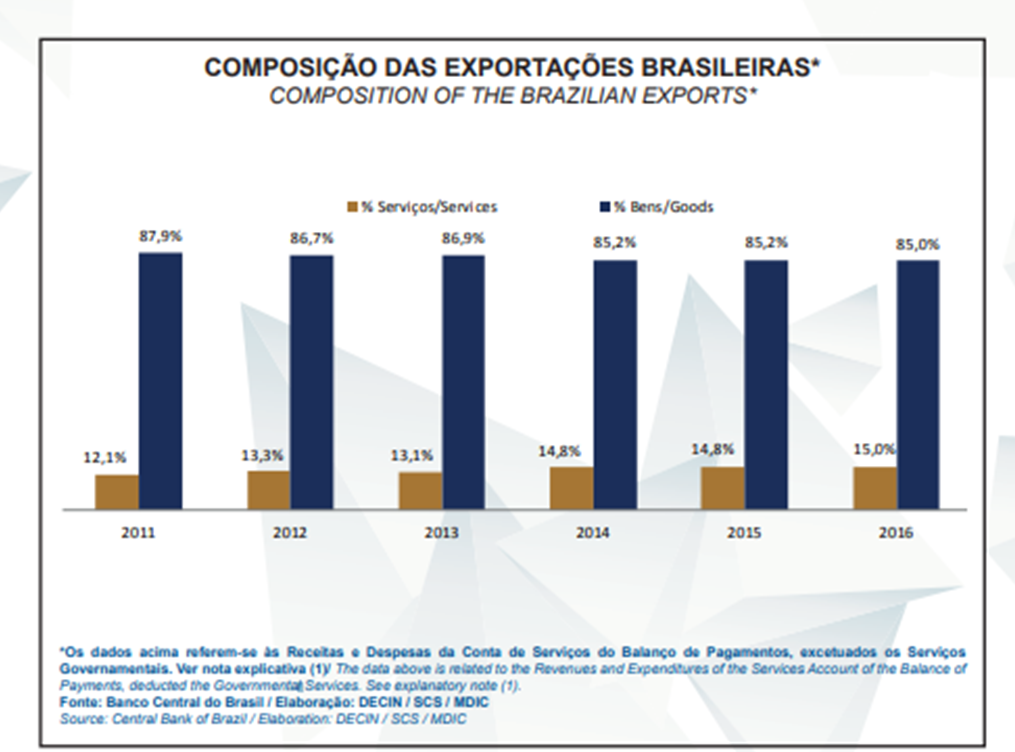

No Brasil, segundo dados do Ministério da Indústria, Comércio Exterior e Serviços (MDIC), baseados no Sistema Integrado de Comércio Exterior de Serviços, Intangíveis e Outras Operações que Produzam Variações no Patrimônio (Siscoserv), as exportações de serviços no Brasil representam pouco, se comparadas às de mercadorias, embora o setor terciário represente pouco mais de 70% (setenta por cento) do Produto Interno Bruto Brasileiro (PIB), como se depreende:

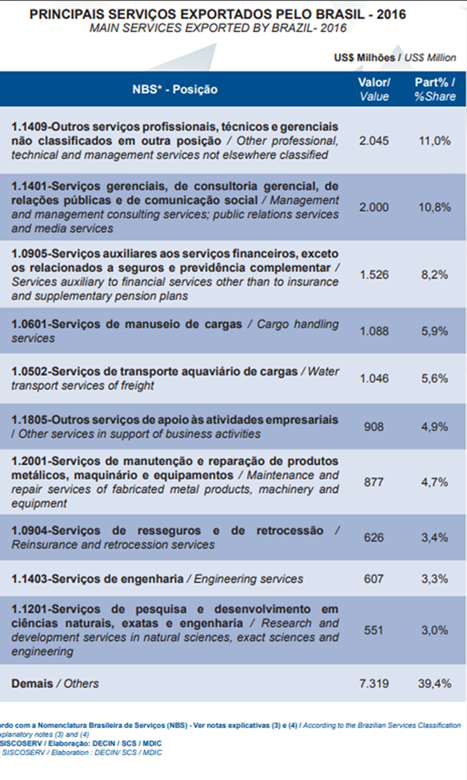

Dos serviços exportados, dentre os mais relevantes estão serviços profissionais, técnicos e gerenciais, de consultoria, financeiros :

A política tributária tem seu papel na contradição desses dados. A cumulatividade do ISS e a “quase-cumulatividade” do PIS e Cofins, incidente sobre a receita das prestações de serviços, que também oferece dificuldades para os contribuintes eliminarem a cumulatividade da cadeia dos bens exportados, são uma das faces desse problema.

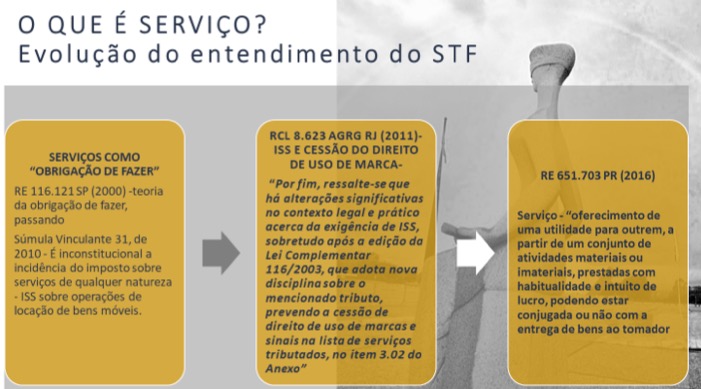

Dificuldades adicionais serão encontradas pelos contribuintes para implementar a desoneração nas saídas voltadas às exportações, em virtude da própria dificuldade de aplicação da norma, pela divergência de intepretação pelas administrações tributárias de definições como as de “local de desenvolvimento” e “de consumo” dos serviços.

Todavia, esses obstáculos para desoneração dos serviços exportados, são inconstitucionais. Defende-se que o legislador constitucional optou pela adoção do princípio do destino na tributação das operações de comércio exterior, em detrimento do princípio da origem, como elemento de conexão determinante do exercício da competência tributária. O princípio do destino implica na desoneração da carga tributária nas saídas voltadas à exportação, além da restituição ou creditamento da carga tributária que incidiu na cadeia de produção e distribuição do bem, internamente.

Contrariamente ao que existe no imposto de renda, em que há uma disputa internacional sobre a aplicação do princípio da residência ou fonte, como critério de determinação de competência tributária, há um notável consenso no comércio internacional pela aplicação do princípio do destino, optando as economias mundiais por desonerar as exportações, enquanto que no local de consumo desses bens, recairá a carga tributária.

Conforme o saudoso jurista Ricardo Lobo Torres, o princípio do destino está intimamente conectado e harmonizado com o princípio da territorialidade, com a ideia de Justiça e com o princípio da capacidade contributiva, ao estabelecer que os tributos devam ficar no país onde foram consumidos os bens, sendo o vetor para se evitar a dupla tributação no comércio internacional[3]

Nas palavras do também saudoso professor Alberto Xavier[4]:

Os impostos de consumo sobre as transações são geralmente lançados no país do consumidor, revertendo em benefícios dos Estados nos quais são consumidos os bens sobre que incidem. Precisamente por isso, o país de origem, isto é, o país no qual o bem foi produzido, procede normalmente à restituição ou isenção do imposto no momento da exportação; e, por razões simétricas, o país do destino, onde o bem será consumido, institui um encargo compensatório sobre as mercadorias importadas, em ordem de colocá-las ao menos em pé de igualdade com os produtos nacionais.

A Constituição de 1988 adota claramente o princípio do destino no comércio internacional, pois determina que os tributos não incidirão na exportação dos bens. Em diversos dispositivos consolida-se essa opção do legislador constitucional, como o art. 153, §3o, III, que determina que o IPI “não incidirá sobre produtos industrializados destinados ao exterior”; o art. 155, §2o, X, ‘a’, com a redação da EC n. 42/2003, que determina que o ICMS não incidirá “sobre operações que destinem mercadorias para o exterior, nem sobre serviços prestados a destinatários no exterior, assegurada a manutenção e o aproveitamento do montante do imposto cobrado nas operações e prestações anteriores”; o art. 156, §3o, II, que determina, para o ISS, que cabe à lei complementar “excluir da sua incidência exportações de serviços para o exterior”; o art.149, §2o, I, que determina que as contribuições sociais e de intervenção no domínio econômico “não incidirão sobre as receitas decorrentes de exportação” (com a redação da EC n. 33/2001) e “incidirão também sobre a importação de produtos estrangeiros ou serviços” (com a redação da EC n. 42/2003).

Em um ambiente internacional cooperativo de tributação, a escolha pela eficiência econômica e por conseguinte, pelo princípio do destino é inequívoca, pois ao se permitir que um produtor não direcione o seu comportamento por força da tributação de insumos, determinando-se que a carga tributária recaia sobre o consumidor final, incrementa-se a produção e, assim, um governo pode assegurar que parte dessa produção excedente seja capturada pela tributação dos lucros, remanescendo o suficiente para o benefício dos consumidores.

E nesse ponto, retorna-se à ideia lançada no início do texto: o Reintegra, ao possibilitar a redução (não eliminação) dos resíduos tributários oriundos da tributação interna, não é um favor governamental, mas uma obrigação do legislador infraconstitucional. E mais: deve ser estendido aos serviços. Quanto ao ISS o art. 156, §3o, II da Constituição determina que a lei complementar deve excluir a incidência do ISS dos serviços exportados: não apenas a incidência do serviço exportados, como de sua cadeia.

Se no Brasil o princípio do destino tem matriz constitucional, a sua realização não é faculdade do Estado, sendo dever do legislador incluir as imunidades/isenções nas exportações e a constituição de técnicas que viabilizem o aproveitamento de créditos de saídas direcionadas à exportação, na proporção da carga tributária incidente internamente.

A tributação cumulativa traz prejuízos à alocação de recursos e à competitividade dos produtos nacionais, tanto no mercado externo como no doméstico, pois altera de forma incontrolável os preços relativos da economia. No comércio exterior, a realidade da cumulatividade prejudica a competividade das exportações brasileiras. Em relação ao custo dos bens exportados, é difícil a recuperação da carga tributária incidente sobre a cadeia de produção e comercialização, relativa aos insumos, bens de capital e à gestão de negócios.

E se essa discussão ainda necessita amadurecer no comércio exterior de mercadorias, no caso dos serviços, em que as mesmas premissas podem ser aplicadas, a discussão é incipiente.

A não-cumulatividade é técnica expressamente imposta constitucionalmente apenas para o IPI, o ICMS e mais recentemente, para o PIS e Cofins. Portanto, em princípio, não haveria a obrigação da municipalidade de instituir técnicas de implementação de não-cumulatividade para o ISS.

Não obstante, a cumulatividade da tributação dos serviços ofende a diversos preceitos constitucionais. Assim, como justificar que aquele que forneça serviços mais sofisticados e com maior peso econômico, seja mais gravemente tributado? Ademais, ao se estabelecer uma estrutura de tributação que verticalize a cadeia de produção, haverá não só ofensa à neutralidade, como aos vetores constitucionais da Ordem Econômica.

Essas são apenas algumas provocações que apontam para a estrutura anacrônica das técnicas de tributação sobre os serviços, que devem ser repensadas em um contexto econômico em que o setor terciário participa de forma crescente no PIB brasileiro.

- Observando-se que do projeto original da Lei Complementar n. 116/2003, foi vetada a possibilidade de dedução dos valores despendidos com terceiros pela prestação de serviços dos hospitais, laboratórios, clínicas, medicamentos, médicos, odontólogos e demais profissionais de saúde, por cooperativas médicas. ↑

- KON, Anita. Nova Economia Política dos Serviços, p.53 et seq. São Paulo, Perspectiva, CNPq, 2015. ↑

- TORRES, Ricardo Lobo.O Princípio da Não-Cumulatividade e o IVA no Direito Comparado. MARTINS, Ives Grandra da Silva (coord.). Série Pesquisa Tributárias, no 10, São Paulo: Revista dos Tribunais, 2004, p. 161. ↑

- Direito Tributário Internacional, 2a ed. Coimbra: Edições Almedina, 2014, p.238-239 ↑

Comentários