Partindo da hipótese que os serviços mais intensamente utilizados são os mais críticos para a competitividade do setor de comércio no Brasil, as Pesquisas Anuais do Comércio (PAC) do IBGE possuem informações úteis para a reflexão proposta. O comércio, setor que absorve cerca de 20% da mão de obra nacional, ganhou relevância ao longo das últimas duas décadas, passando de cerca de 8% para 14% do PIB[1].

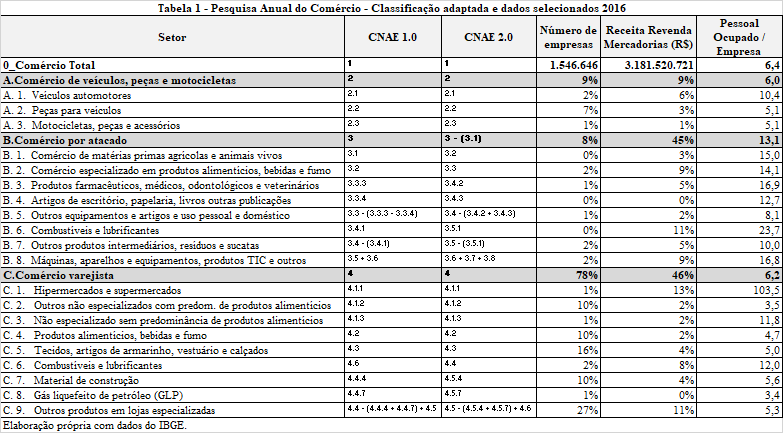

Os segmentos empresariais do comércio são organizados e tabulados em três categorias distintas: comércio de veículos automotores, peças e motocicletas; comércio por atacado; e comércio varejista. Na PAC, essas categorias se desdobram em grupos, classes e subclasses de atividades: até 2007, a pesquisa possuía 15 grupos, 24 classes e 5 subclasses, enquanto, as mais recentes, 17 grupos, 24 classes e 5 subclasses. Entre 1996 e 2007, a estrutura das pesquisas teve como referência a CNAE versão 1.0, e a partir de 2008 foi substituída pela CNAE versão 2.0, dando origem a uma nova série, com maior nível de desagregação das atividades econômicas do que as versões anteriores. A divulgação do ano de referência 2008 apresentou resultados retroativos a 2007 utilizando a CNAE 2.0. Por isso, a junção das pesquisas exige a superação de um problema metodológico: a compatibilização setorial entre as classificações CNAE 1.0 e 2.0. Como não é possível fazer uma junção direta das versões, uma nova classificação foi criada para obter séries temporais mais longas. Feita uma análise das correspondências dos agrupamentos da PAC com seus códigos CNAE correspondentes com a utilização das notas metodológicas das Pesquisas, utilizou-se os dicionários “de-para” do CONCLA (IBGE) para analisar a relação entre os códigos CNAE nas duas versões. Por fim, uma agregação para criação da nova série foi necessária, resultando em uma nova classificação com 20 segmentos, conforme mostrado na tabela abaixo [2].

Em síntese, seguindo a classificação original da PAC, o primeiro segmento compreende a venda por atacado e a varejo de veículos automotores e motocicletas novos e usados e de peças e acessórios para esses veículos, possui cerca de 9% das empresas e do faturamento do setor, e firmas com tamanho médio entre 5 e 10 funcionários (2016). O comércio atacadista em geral é uma etapa intermediária da distribuição e está organizada para vender mercadorias em grandes quantidades a varejistas, a usuários industriais, agrícolas, comerciais, institucionais e profissionais. Na classificação criada, ele contém oito segmentos e o tamanho das firmas é naturalmente superior ao comércio varejista, tendo ambos os segmentos 45% do faturamento, porém o atacado com 8% do número de empresas. O comércio varejista, o último elo da cadeia de distribuição, possui em média firmas menores (com exceção dos supermercados e hipermercados, que possuem mais de 100 funcionários em média) e revende mercadorias novas e usadas principalmente ao público em geral, para consumo ou uso pessoal ou doméstico (tanto em lojas abertas quanto por internet, televisão, etc.).

Adaptando a metodologia de Arbache (2014) para os dados da PAC, foram construídas duas variáveis para entender a importância dos serviços para o setor: Consumo Intermediário (CI) e Consumo Intermediário de Serviços (CIS). O CI refere-se ao consumo de bens e serviços realizado para o funcionamento da atividade comercial, enquanto o CIS compreende apenas os itens de serviços do Cl [3]. A análise da relação entre CIS e CI mostra que o grau de serviços envolvidos no funcionamento das atividades de comércio no Brasil manteve-se relativamente estável no período de 2003 e 2016, com maior relevância dos serviços no comércio varejista (73% em 2016), seguido do comércio de veículos, peças e motocicletas (55%) e atacadista (50%).

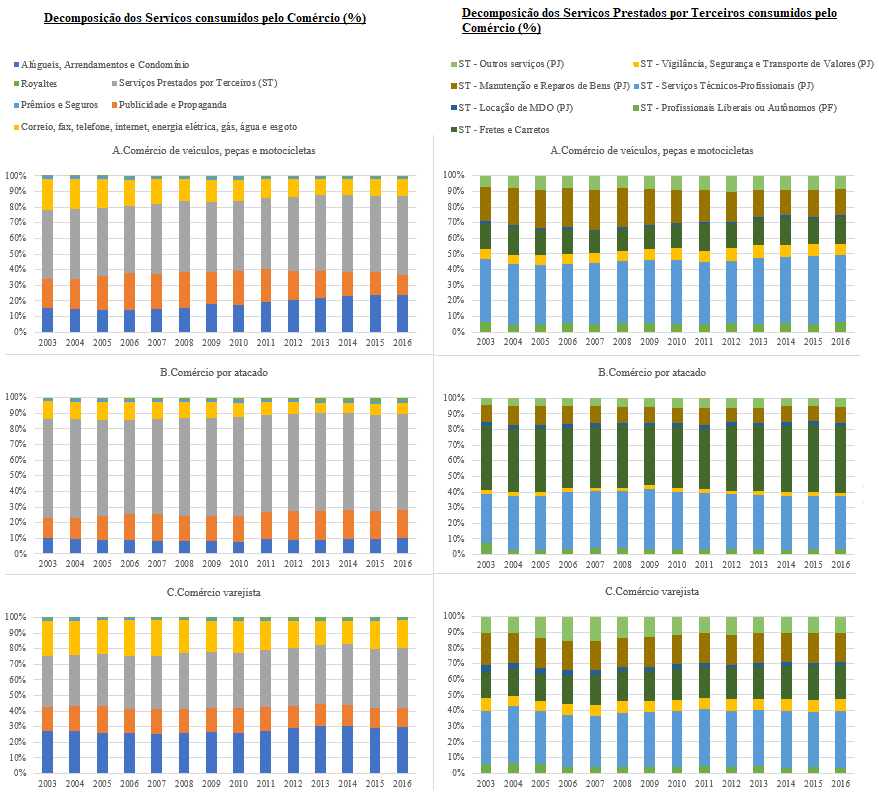

As figuras abaixo mostram com mais detalhes a estrutura de serviços consumidos pelos três segmentos do comércio ao longo do tempo, para as empresas com 20 ou mais pessoas ocupadas.

Destaca-se a relevância dos serviços prestados por terceiros, aluguéis e publicidade e propaganda. Em conjunto, esses itens representam mais de 80% do consumo de serviços das empresas comerciais no Brasil. Além disso, de forma geral a estrutura se manteve ao longo do tempo, com destaque para a diminuição relativa dos gastos com correio, fax, telefone, internet, energia elétrica, gás, água e esgoto. Dentre os serviços terceirizados, predominam as despesas com fretes e carretos (distribuição de mercadorias vendidas) e serviços técnicos-profissionais prestados por empresas (serviços de informática, de auditoria, contábeis, jurídicos, consultorias, pesquisas de mercado etc.) em todos os grupos e subgrupos, que tiveram suas participações aumentadas ao longo do tempo.

Por fim, nota-se que o setor é heterogêneo, de modo que não há um modelo comum na distribuição dos principais serviços consumidos em segmentos que possuem padrões tecnológicos e estruturas de mercado diferentes. Por exemplo, no comércio por atacado de matérias primas agrícolas e animais vivos, que comercializa tipicamente commodities, as despesas de propaganda representaram 3% das despesas com serviços em 2016, enquanto que no atacado de produtos farmacêuticos, médicos, odontológicos e veterinários, elas foram de 37%.

Diante do exposto, verifica-se que a pergunta do título deste post não possui resposta singular, uma vez que a composição dos serviços varia no tempo conforme o segmento de comércio. Contudo, é possível afirmar, de modo geral, que a terceirização de serviços é de extrema relevância para o setor, em especial dos serviços técnico-profissionais e transporte rodoviário de cargas.

[1] Ver o post “Breve panorama sobre o setor de comércio no Brasil”, disponível em: https://economiadeservicos.com/2018/06/12/breve-panorama-sobre-o-setor-de-comercio-no-brasil/.

[2] Nem todas as classes da seção G da CNAE fazem parte da PAC. Nas edições de 1996 a 2007, são excluídos, embora façam parta da seção G da CNAE 1.0, as classes 50.20-2 e 50.42-3; grupo 51.1; e os grupos 52.6 e 52.7. Ademais, são excluídos do âmbito da PAC a partir de 2008, embora façam parte da seção G da CNAE 2.0, classes 45.20-0 e 45.43-9; e grupo 47.9. Além disso, embora incluídos, os representantes comerciais foram desconsiderados neste estudo. Na correspondência entre CNAE 1.0 Classe e CNAE 2.0 Classe, os grupos 50.2, 52.6 e 52.7 da CNAE 1.0 possuem correspondência com outras seções da CNAE e com os grupos 45.2 e 47.9 da CNAE 2.0, que não fazem parte da PAC feita no âmbito da CNAE 2.0. Para verificação da compatibilização setorial, foi realizada uma comparação de todos os dados referentes ao ano de 2007, nas duas classificações (CNAE 1.0 e CNAE 2.0), com a versão criada. Embora haja algumas diferenças pontuais em algumas variáveis, as principais não apresentaram diferenças maiores que 5%. Especificamente para o ano de 2007 foi utilizado a média dos resultados nas versões 1.0 e 2.0, na nova classificação. Ademais, a análise do número de firmas para o ano de 2007 nas duas classificações mostra que influência de efeito composição da mudança do número de firmas sob certa classificação setorial pode ser considerada irrelevante. Ademais, manteve-se a macroestrutura da classificação criada com aquelas originárias da PAC, ou seja, segmentos do mesmo ramo de atividade se mantiveram juntos dentro da nova classificação. A estrutura prévia foi mantida inalterada para três divisões. A atividade de Representantes comerciais e de agentes de comércio, que na CNAE 1.0 estava no âmbito da Pesquisa Anual de Serviços – PAS, passou, na CNAE 2.0, a ser investigada na PAC, porém foi excluída do escopo deste estudo. Por fim, cumpre destacar que o sistema de classificação industrial padrão (Standard Industrial Classification – SIC), no qual a CNAE se baseia, classifica as lojas de varejo e atacado de acordo com os tipos de mercadorias que estão sendo transferidos para o consumidor.

[3] Mais especificamente, “Corresponde à soma de compras de matérias-primas para fabricação própria e sua respectiva variação de estoques; compra de material de embalagem e outros materiais (de reposição, peças etc.) e sua respectiva variação de estoques; aluguéis de imóveis, veículos, máquinas e equipamentos; serviços prestados por terceiros; serviços de comunicação; energia elétrica, gás, água e esgoto e outras despesas operacionais”. Algumas dessas variáveis estão presentes nos resultados desagregados das empresas com mais de 20 pessoas ocupadas, mas outras não. A estratégia usada foi utilizar a soma das despesas totais no ano, exclusive o pagamento de impostos e taxas, mais o custo das matérias-primas e dos materiais de embalagem utilizados na atividade comercial. O detalhamento dos diversos itens de custos e despesas das empresas para estimar o consumo intermediário nos níveis mais detalhados é mostrado abaixo.

Referências Bibliográficas

Arbache, 2014. Confederação Nacional da Indústria. Serviços e Competividade no Brasil / Confederação Nacional da Indústria. – Brasília: CNI, 2014.

IBGE. Pesquisas Anuais de Comércio 1996-2016.

Comentários