Como os serviços contribuem para a geração de riquezas? As respostas são, naturalmente, muitas e dependem do país e do seu estágio de desenvolvimento, da sua demografia e estrutura econômica, das condições internacionais, dentre outros aspectos. Mas uma das respostas está associada à relação entre os serviços e os demais setores da economia.

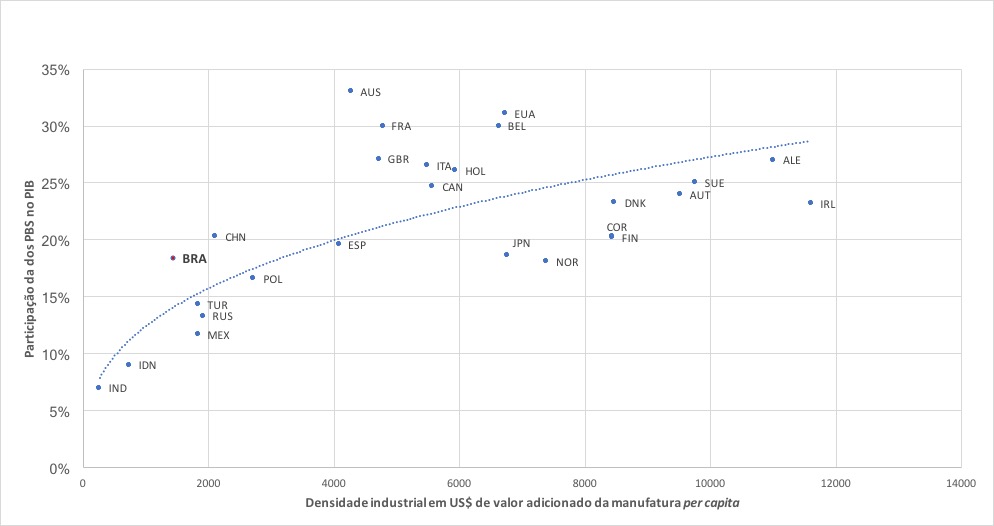

Evidências empíricas mostram que não é o tamanho do setor de serviços na economia que mais importa para a geração de riquezas, mas sim a parcela dos serviços que são voltados para a produção (e não para consumo). No Brasil, o setor de serviços responde por cerca de 74% do PIB, mas os serviços técnicos comerciais profissionais (PBS), que são insumos pré- e pós-produção, respondem por 18% do PIB. Nos Estados Unidos, os serviços representam 82% do PIB e o PBS por 31%, portanto, proporção mais que o dobro da brasileira.

A diferença entre Brasil e Estados Unidos não é casual. Afinal, o padrão e a quantidade de serviços produtivos são preditores da estrutura de produção e da complexidade do país e, assim, do estágio de desenvolvimento econômico. De fato, enquanto a economia brasileira é concentrada em serviços de consumo, bens manufaturados de baixo valor adicionado e commodities, a americana é concentrada na produção de serviços de média e alta sofisticação, manufaturas de alto valor adicionado e bens de capitais.

Conforme este blog tem destacado, os serviços estão se tornando componentes cada vez mais importantes – e determinantes, até – da produção da manufatura, agricultura e até mesmo da mineração. De serviços de logística, de manutenção de máquinas e equipamentos e financeiros a serviços de P&D, TI e design, as evidências empíricas mostram que os serviços se tornaram o componente com maior participação no valor adicionado. No Brasil, os serviços respondem por 64% do valor adicionado da manufatura. Nos Estados Unidos, passam dos 75%. No caso do iPhone, por exemplo, a participação dos serviços é largamente predominante no valor adicionado.

Se os serviços correspondem a parcela tão elevada do valor adicionado, então a capacidade de desenvolver e gerenciar serviços produtivos é condição determinante para se ter uma economia competitiva. Há que se esperar, desta forma, relação positiva entre tamanho do PBS e variáveis como densidade industrial.

O gráfico 1 abaixo mostra evidências nesta direção. Observam-se, grosso modo, dois grupos de países. De um lado (parte alta e mais à direita), estão países de alta densidade industrial e alta renda per capita e; de outro lado estão países de baixa densidade industrial e de renda per capita relativamente mais baixa (parte de baixo e mais à esquerda).

Uma economia tão avançada e dinâmica com a alemã, por exemplo, cuja densidade industrial passa dos US$ 11 mil, requer muita capacidade de desenvolvimento de softwares, serviços de gestão de redes de distribuição e de cadeias de produção globais, logística avançada e tantos outros serviços críticos para se agregar valor à sua sofisticada manufatura. Não por acaso, a participação do PBS no PIB é de 28%. Já Turquia, Rússia e México têm densidade industrial de cerca de US$ 1800 e PBS no intervalo de 11% a 14%.

Para além do tamanho do PBS e da sua relação com a densidade industrial está a composição do PBS. Este blog classifica o PBS em dois grupos: serviços de custos e serviços de agregação de valor e diferenciação de produto. O primeiro grupo é composto, grosso modo, por serviços convencionais de cadeias de valor, como logística, manutenção de equipamentos, serviços de TI, financeiros e de telecomunicações básicos e tantos outros serviços que estão nas planilhas de custos das empresas. Já os serviços de valor incluem P&D, design, marketing, distribuição, marcas, instrumentos financeiros sofisticados, softwares customizados dentre outros que diferenciam o produto e lhes agregam valor.

Evidências empíricas mostram que a parcela de serviços de agregação de valor e diferenciação de produtos são maiores nos países de alta densidade industrial. E mostram, também, que aqueles serviços estão por detrás do crescimento da produtividade, em contraposição aos serviços de custos, que têm pouco ou nenhum impacto nessa variável.

Em resposta à pergunta do início, os serviços contribuem para a geração de riquezas majoritariamente através do PBS e, mais especificamente, dos serviços de agregação de valor e diferenciação de produtos. Logo, para se ter indústria, agricultura ou mineração competitivos é também preciso que o país seja capaz de disponibilizar serviços modernos, sofisticados e competitivos.

Gráfico 1 – Densidade industrial e serviços técnicos comerciais e profissionais (PBS)

Nota: fontes primárias dos dados: densidade industrial – World Development Indicators; PBS – WIOD. Densidade industrial é expressa em dólar corrente. PBS é expresso em parcela do PIB (0-1). Densidade industrial refere-se ao valor adicionado da manufatura per capita (dividido pela população total do país). PBS (professional business services).

Comentários