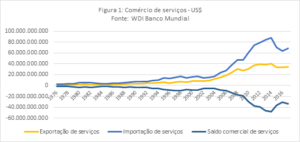

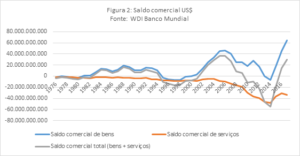

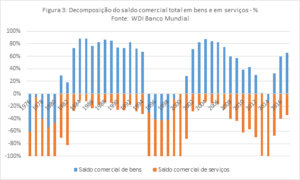

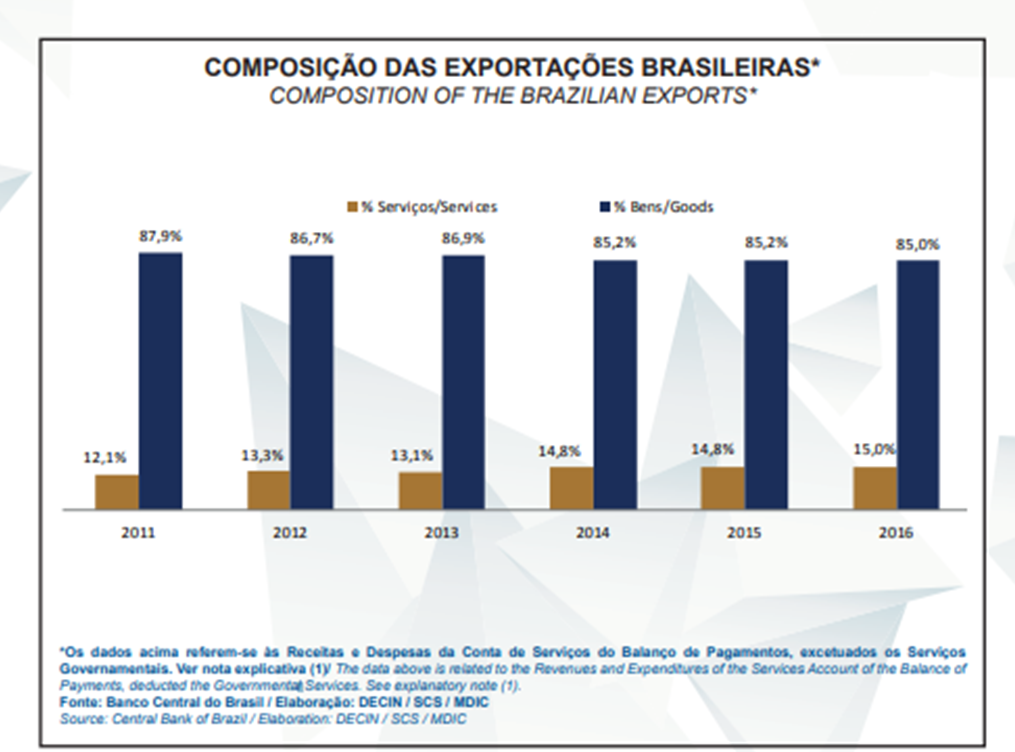

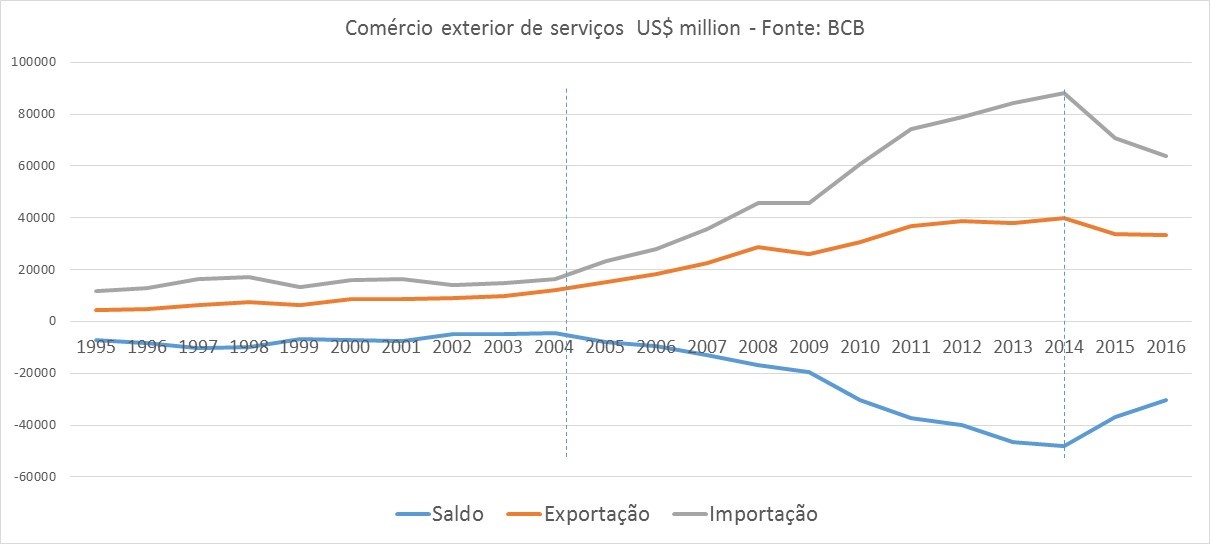

O Brasil é um grande importador de serviços e opera recorrentemente com um dos maiores déficits globais neste setor (Em 2016, o Brasil foi o 21º maior importador de serviços, segundo Banco Mundial).

Em 2017, as importações de serviço foram de US$ 42,9 bilhões. As exportações foram de US$ 29,8 bilhões (MDIC, 2018), resultando um saldo negativo de US$ 13,1 bilhões. O déficit na balança de serviços foi quase 50% menor do que o registrado em 2016, quando as importações superaram as exportações em US$ 25 bilhões. Em 2015, o déficit foi de US$ 26,7 bilhões e em 2014, de US$ 27,7 bilhões.

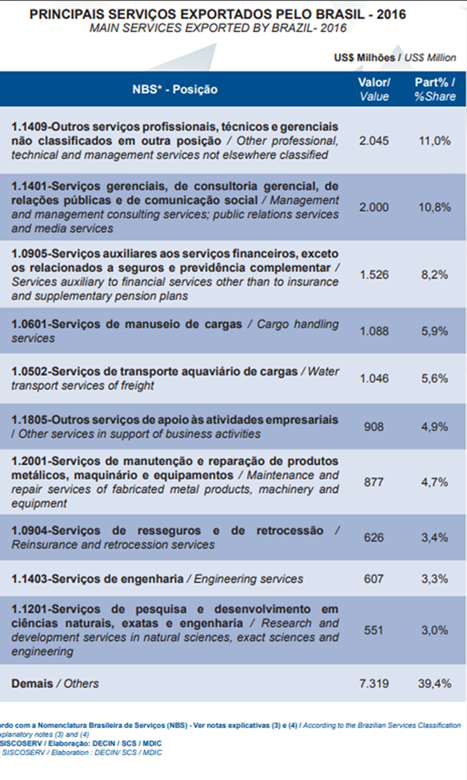

O principal mercado das exportações brasileiras em 2017 foi os Estados Unidos. As vendas ao país somaram mais da metade do total exportado ( quase 54%). Os principais serviços exportados foram aqueles relacionados ao setor financeiro (quase 33%), seguidos dos serviços profissionais (19,8%) e os da Tecnologia da Informação (7%)

A diminuição do déficit deu-se também pelo aumento das exportações (em 2016, as vendas externas totalizaram US$ 18,6 bi e, em 2017 US$ 29,8 bilhões). Número que até então tinha se mantido praticamente estável nos anos anteriores (em 2014, as vendas externas somaram US$ 20,8 bilhões; em 2015, US$ 18,9 bi.) Para que esta tendência de alta seja uma constante estável, é necessário políticas capazes de promover a competitividade do setor como um todo, sem negligenciar políticas setoriais necessárias dada às especificidades de cada setor.

No Brasil, o setor exportador de serviços não enfrenta apenas barreiras externas de acesso a mercados, na medida em que os entraves internos são também responsáveis por dificultar e, em alguns casos, tornar inviável as exportações de serviços.

Em relação às barreiras externas, é importante mencionar a necessidade de se negociar acordos comerciais. O Brasil está atualmente negociando acordos com disposições relacionadas a serviços com a União Europeia, EFTA, México, Coreia do Sul, Chile e Canadá. Novas negociações que estão prestes a se iniciar também incorporarão o tema; como com Cingapura. É necessário, portanto, que sejam identificados interesses ofensivos e defensivos no setor de serviços no Brasil durante as negociações, de forma a garantir que esses acordos espelhem a realidade da economia de serviços no Brasil.

Em relação às barreiras internas, o setor exportador enfrenta problemas relacionados à burocracia, à incidência de tributos e à falta de financiamento para viabilizar as operações de exportação. As dificuldades perpassam, por exemplo, pela falta de uma definição clara de exportação de serviços no ordenamento jurídico brasileiro, dificuldade de enquadrar algumas exportações de serviços em operações beneficiárias de financiamento e de garantias à exportação, assim como a incidência de tributos internos na exportação/importação, contrariamente às disposições constitucionais, as quais excluem da incidência dos impostos nas operações de exportação de serviços.

Hoje, a única disposição que traz uma definição de exportação de serviços é a Lei Complementar nº 116/2003, que dispõe sobre o Imposto Municipal sobre serviços (ISSQN). Segundo o dispositivo, o imposto não incide sobre as exportações de serviços para o exterior do País, a não ser que elas sejam desenvolvidas no país, cujo resultado aqui se verifique, ainda que o pagamento seja feito por residente no exterior.

A definição trazida por este normativo acaba sendo utilizada como parâmetro e como referência por outros dispositivos. A resolução do Simples Nacional também traz esta mesma disposição e o fisco federal se utiliza desta definição em algumas soluções de consulta.

A referência à Lei Complementar n. 116/2003 não seria problema, caso a definição não restringisse a interpretação do que é considerado ou não como uma exportação de serviços. Assim, ao utilizar como parâmetro a definição da Lei Complementar n. 116, exportações de serviços acabam sendo tributadas em nível municipal e federal e algumas operações acabam não sendo enquadradas como exportação de serviços para fins de obtenção de financiamento e garantia ás exportações.

A cobrança de tributos fere frontalmente a disposição constitucional de que os municípios deverão excluir da incidência de tributos municipais as exportações de serviços para o exterior (art. 156, § 3º, II da CF).

É necessário, portanto, alterar a definição de exportação presente na Lei Complementar n. 116/03, pois ela trará ganhos não apenas em termos de isenção de ISS. Na verdade, os benefícios são ainda maiores, pois o ISSQN, ao deixar de ser cobrado, também deixaria de compreender a base de cálculos de outros tributos. Ainda, com uma definição de serviços mais clara, será possível desenvolver políticas para o setor de forma mais eficaz.

É necessário, portanto, revisar a definição trazida pela Lei Complementar n. 116/2003. A nova definição de serviços deve levar em consideração os compromissos assumidos no âmbito do Acordo Geral do Comércio de Serviços da OMC (GATS), na medida em que tanto o Modo 01 quanto o Modo 02 referem-se a serviços executados no Brasil em benefício de pessoas estabelecidas no exterior.

Faz-se necessário, neste sentido, imprimir, em um eventual conceito de exportação de serviços, a ideia de que o “ consumo, fruição, uso, aproveitamento” do serviço ocorra no exterior, independentemente se realizado ou não no Brasil. Assim, é necessário assegurar que, ainda que o serviço seja prestado no Brasil, ele poderá ser considerado uma exportação, na medida em que ele é “ consumido” no exterior. Essa premissa, vale ressaltar, também está de acordo com as diretrizes da Organização para a Cooperação e Desenvolvimento Econômico (OCDE).

O setor exportador de serviços necessita de políticas capazes de promover a competitividade dos serviços brasileiros no mercado global. Por conta disso, foi criado, no âmbito da Secretaria Executiva da Câmara de Comércio Exterior, o Grupo Técnico de Serviços (GT Serviços), com o objetivo de discutir e propor políticas públicas, mais especificamente de comércio exterior, para o setor de serviços. A ideia é abarcar questões internas de competitividade que impactam as exportações e importações de serviços.

As atividades do GT perpassam por iniciativas que vão desde a melhoria do ambiente de negócios, medidas de financiamento e garantias às exportações, economia de serviço e comércio eletrônico, facilitação do comércio de Serviços e reforço de coordenação governamental.

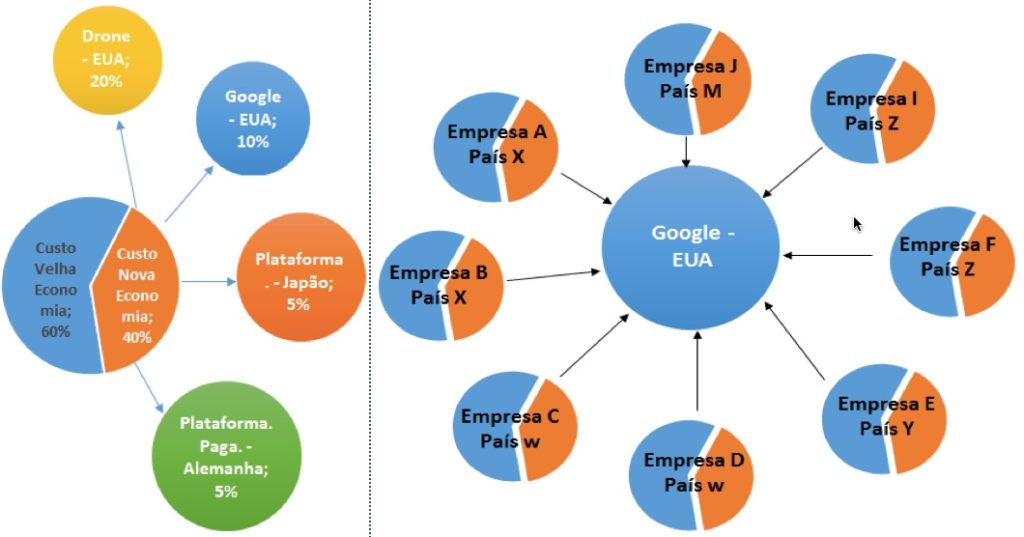

É premente necessidade de políticas que confiram maior estabilidade e previsibilidade para o setor empresarial. Essas dificuldades fazem com que empresas brasileiras busquem se estabelecer em países que fazem fronteira com o Brasil para aproveitar das facilidades trabalhistas e tributárias desses países.

Comentários